La convergenza tecnica pone l'obiettivo di profitto di XRP tra $8,43 e $13,58

L'analista crypto Bobby A ha pubblicato una roadmap in quattro pannelli che collega la dominance di Bitcoin, le small-cap statunitensi, la struttura mensile del prezzo di XRP e la capitalizzazione totale di mercato di XRP. Secondo lui, i segnali sovrapposti identificano una fascia di take-profit ben definita per XRP tra circa $8,43 e $13,58. "Quattro grafici per dominarli tutti", ha scritto, aggiungendo che il mercato si sta "chiaramente posizionando per prezzi più alti".

Quattro grafici segnalano un picco di XRP tra $8,43 e $13,58

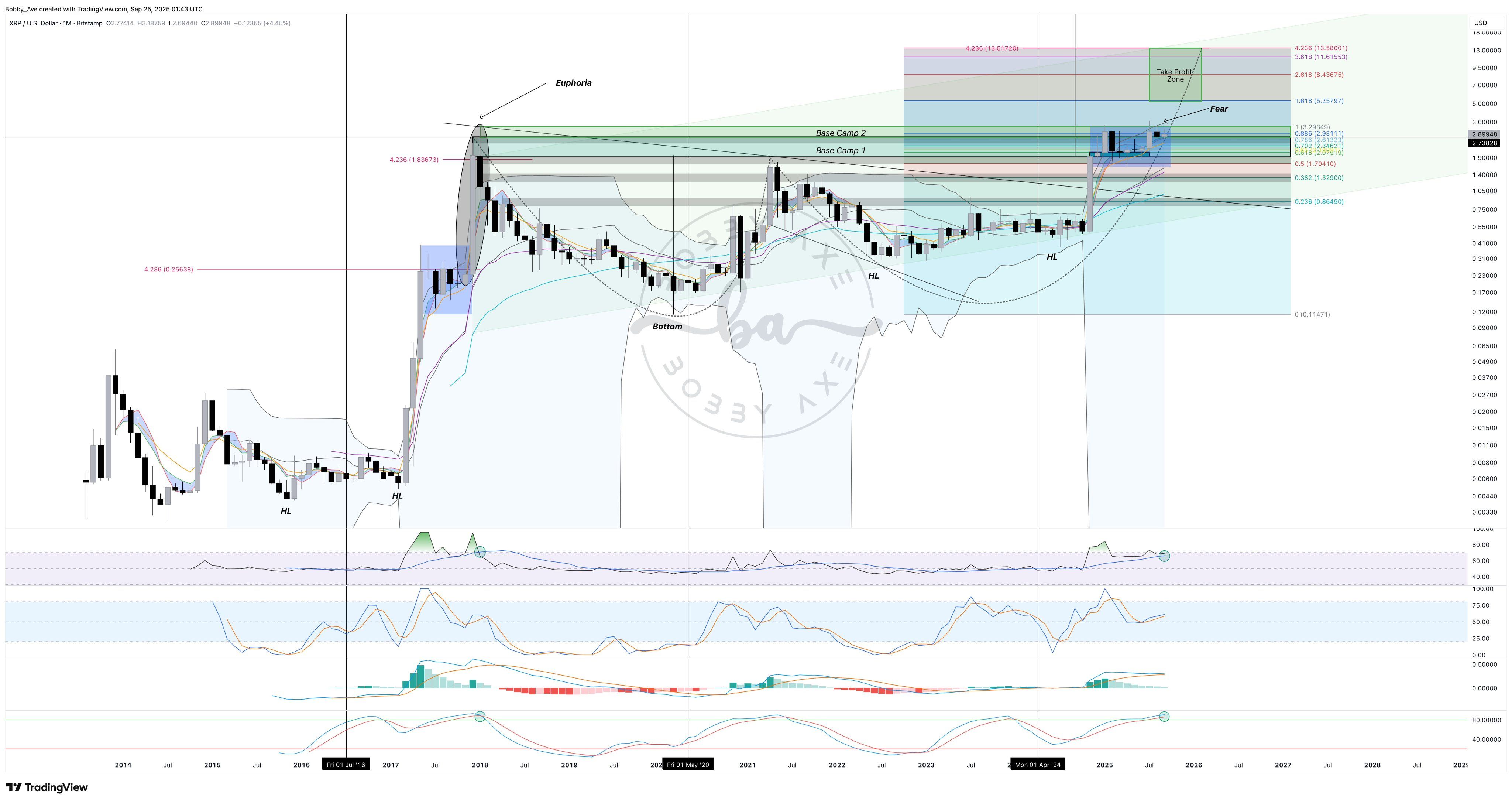

Sul grafico mensile XRP/USD, Bobby traccia una fase di consolidamento di più mesi costruita sopra il “Base Camp 1” e, più recentemente, sopra il “Base Camp 2”. La struttura si trova sopra una serie di minimi crescenti segnati sul grafico, con il consolidamento che si sviluppa dopo che il prezzo ha recuperato cluster di medie mobili di lungo periodo e la banda superiore di Bollinger si è espansa.

La griglia di estensione di Fibonacci ancorata al ciclo precedente mostra 1.618 a circa $5,26, 2.618 a circa $8,43, 3.618 vicino a $11,66 e 4.236 a circa $13,58. Bobby etichetta la fascia $8,43–$13,58 come la “Take Profit Zone”, allineandola con le estensioni 2.618–4.236 che hanno segnato il limite delle precedenti corse euforiche nello stesso timeframe.

Sotto le candele, il pacchetto di momentum mensile sta virando verso l’alto: l’RSI si trova in una zona positiva “preparandosi a iniziare un ultimo movimento verso il territorio di ipercomprato”, mentre le linee stocastiche e MACD sono risalite dalla zona centrale, coerentemente con una continuazione del trend piuttosto che con un esaurimento.

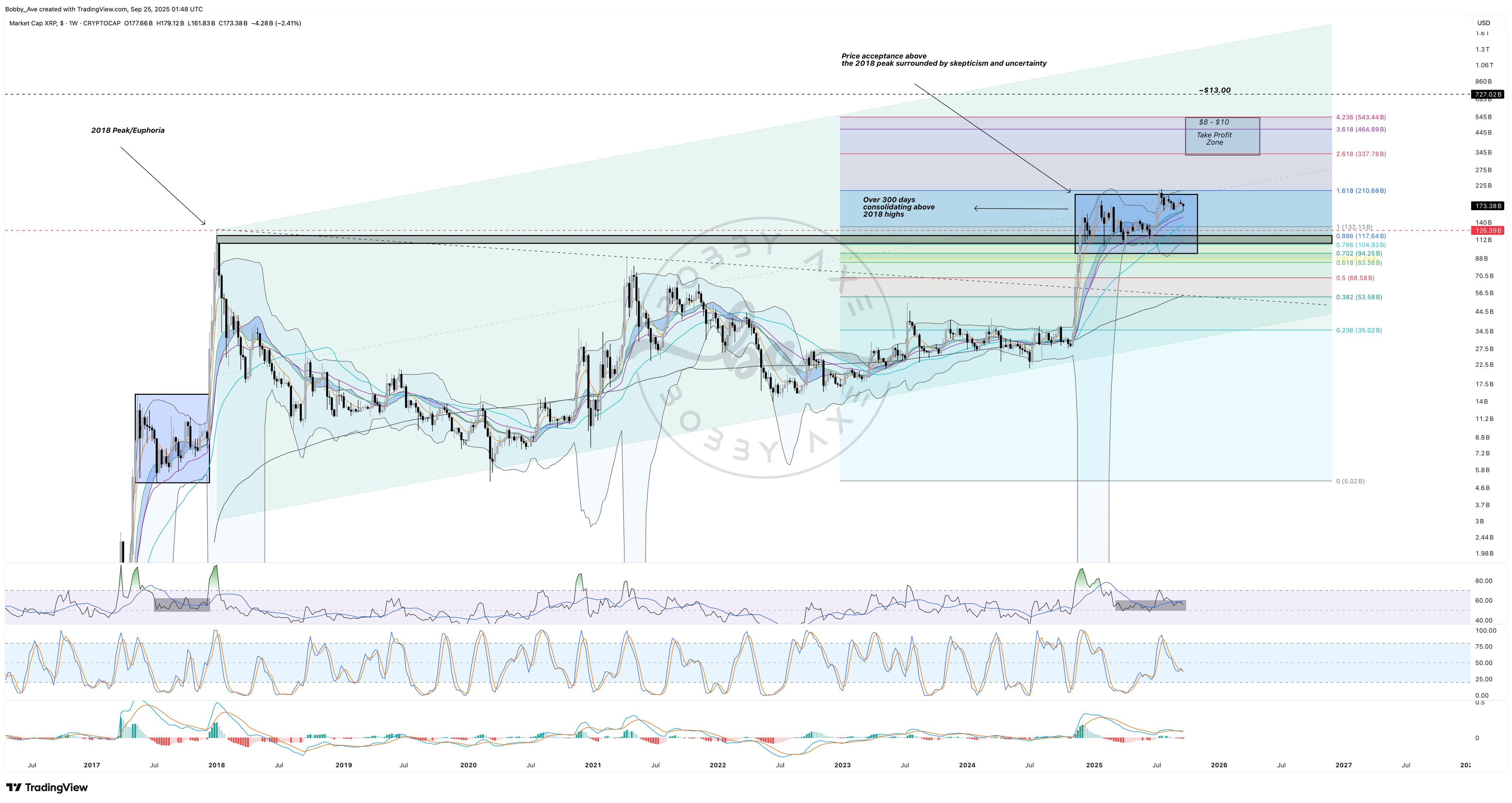

Questa roadmap basata sul prezzo viene verificata incrociando la capitalizzazione totale di mercato di XRP sul timeframe settimanale. Qui, Bobby evidenzia “l’accettazione del prezzo sopra il picco del 2018 circondato da scetticismo e incertezza” e annota “oltre 300 giorni di consolidamento sopra i massimi del 2018”.

La proiezione di Fibonacci sulla capitalizzazione di mercato posiziona l’estensione 1.618 vicino a ~$210,7 miliardi, con una “Take Profit Zone” racchiusa appena sotto la fascia di estensione finale e una guida tratteggiata sopra i ~$13,00 che visivamente corrisponde all’estensione 4.236 del prezzo sul grafico USD. Il messaggio di questo pannello riguarda meno le candele giornaliere e più la posizione: una lunga fase di accumulo e riaccumulo sopra una resistenza storica, che trasforma quella resistenza in supporto e prepara obiettivi di movimento misurato.

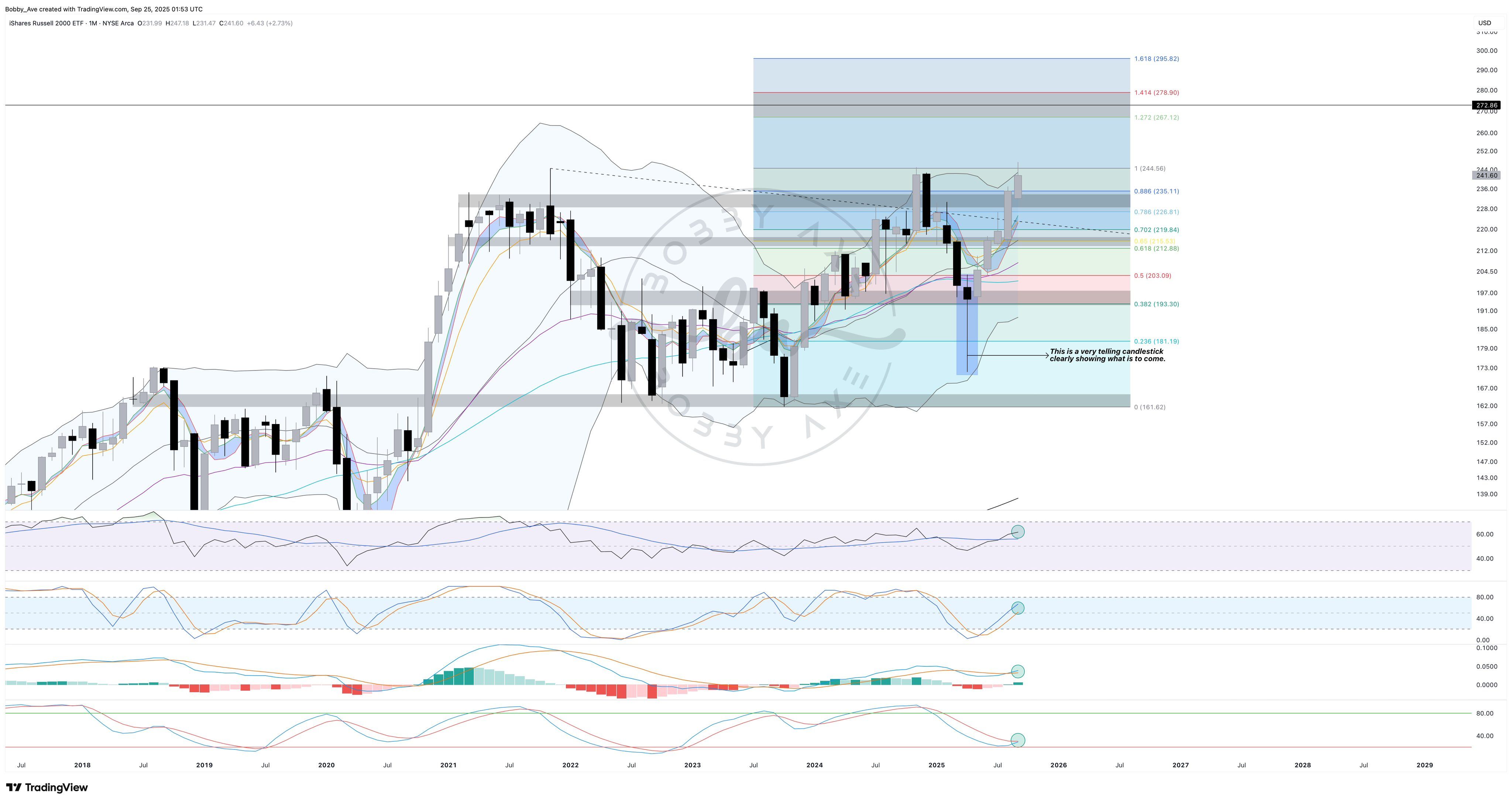

L’appetito per il rischio macro viene affrontato nel terzo pannello tramite l’iShares Russell 2000 ETF (IWM) sul grafico mensile. “IWM 1M è al massimo delle sue potenzialità, e nuovi massimi storici sono in arrivo indipendentemente da qualsiasi rumore di breve termine”, scrive Bobby.

Il grafico mostra una forte candela rialzista che recupera l’area di ritracciamento 0.786–0.886 e torna nella parte superiore del range precedente intorno a $244–$252. Gli obiettivi Fibonacci al rialzo sono mappati a 1.272 ~$267,1, 1.414 ~$278,9 e 1.618 ~$296,8. L’RSI, l’oscillatore stocastico e il MACD su questo timeframe sono tutti orientati verso l’alto, con Bobby che definisce la candela di breakout “molto significativa”, il tipo di allineamento multi-indicatore che, secondo lui, “si verifica solo poche volte per decennio”. L’implicazione è che una propensione al rischio sulle small-cap USA storicamente si accompagna bene con la liquidità che ruota verso segmenti crypto ad alta beta.

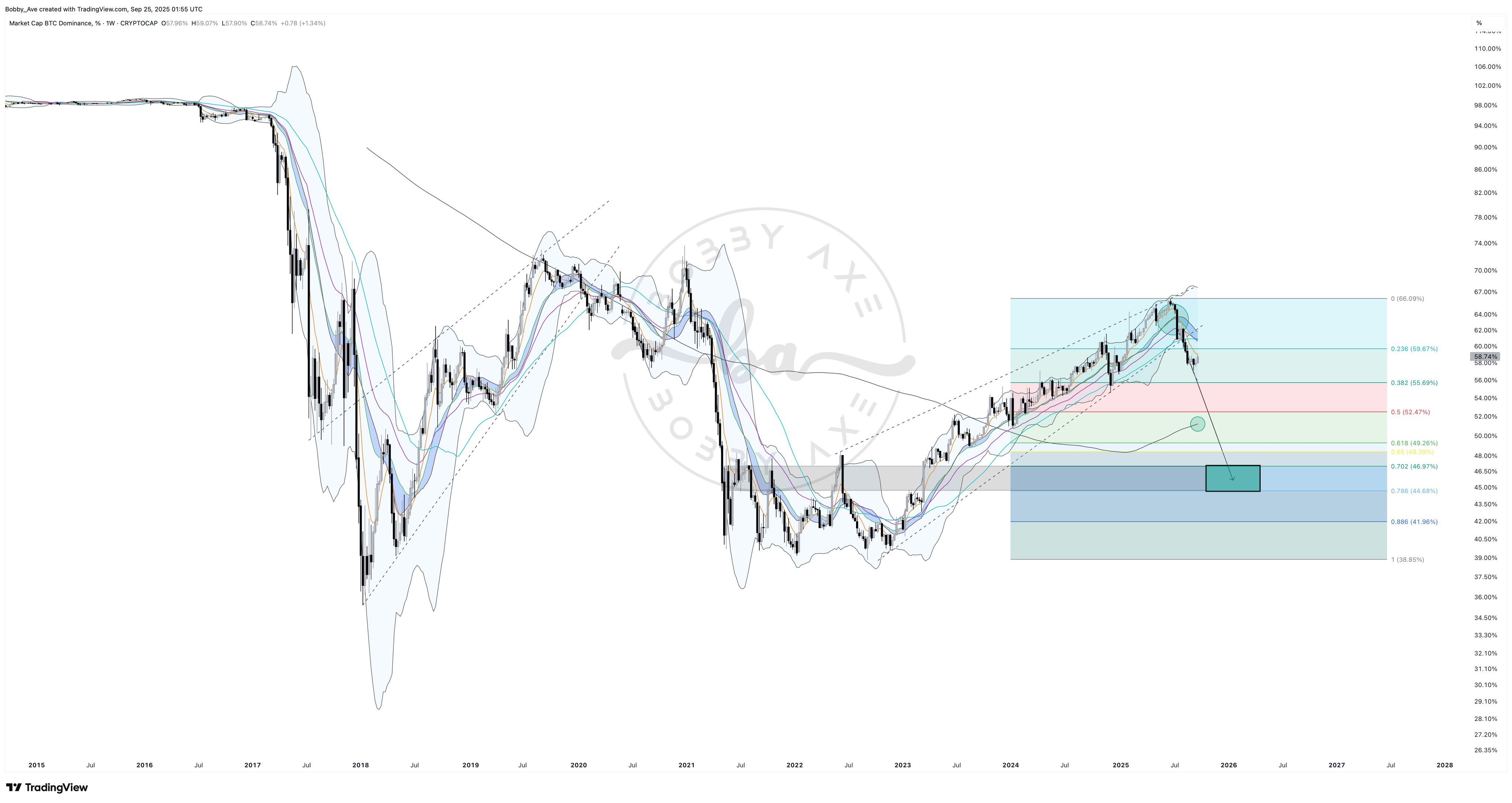

L’ultimo elemento è la dominance di Bitcoin (BTC.D) sul grafico settimanale. Il pannello di ritracciamento di Bobby misura l’avanzata dal ~38,9% al ~66,1% di quota e ora mostra BTC.D scendere sotto la linea del 23,6% (~59,7%) e oscillare vicino al 38,2% (~55,5%).

In particolare, BTC.D è scesa sotto un canale ascendente. Sulla base di ciò, traccia una freccia verso il basso verso il livello del 50% (~52,3%) e poi nel ritracciamento del 61,8% (~49,1%), con un rettangolo target nella fascia tra metà e bassa dei 40%, delimitato dai livelli 78,6% (~45,9%) e 88,6% (~43,2%).

“BTC.D inevitabilmente inizierà un movimento verso la zona tra il 40% medio e basso”, scrive. Un calo della dominance di tale entità di solito coincide con la rotazione di capitali da Bitcoin verso altcoin a grande capitalizzazione—proprio il regime in cui XRP storicamente ha registrato performance relative superiori.

Al momento della stesura, XRP era scambiato a $2,84.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Taiko, layer 2 di Ethereum, lancia la testnet pubblica Hoodi mentre Hekla si avvicina alla chiusura

Perché Bitcoin, ETH e le altcoin stanno crollando pesantemente questa settimana

Bitcoin ed Ethereum affrontano volatilità mentre opzioni per un valore di 23 miliardi di dollari scadono, raggiungendo i livelli di massimo dolore. I timori di uno shutdown negli Stati Uniti e i dati forti sul PIL aumentano la cautela a breve termine sul mercato delle criptovalute. L'elevata leva finanziaria al dettaglio nelle altcoin innesca liquidazioni rapide, amplificando le perdite su tutto il mercato.

Grayscale fa il punto sugli asset con le migliori performance nel Q3, quali fattori guideranno il Q4?

Di recente, ci sono quattro temi principali che si sono distinti nel mercato: i Digital Asset Treasury (DAT), l’adozione delle stablecoin, l’aumento dei volumi di scambio sulle exchange e la crescita dei contratti perpetui decentralizzati.

La SEC statunitense inizia a prendere di mira le società di crypto treasury, la narrativa DAT continuerà?

DAT preme il freno: a cosa devono prestare attenzione gli investitori?