Ristrutturazione di Aave: chiusure su L2 e spinta da 100 milioni di dollari per GHO accendono il dibattito

Aave DAO sta apportando cambiamenti radicali dimezzando le sue L2 e puntando fortemente su GHO. Questa strategia potrebbe garantire la dominanza nel lending DeFi, ma comporta anche il rischio di controversie e perdite temporanee di TVL.

Aave DAO si sta preparando per una significativa revisione chiudendo oltre il 50% delle istanze L2 con performance insufficienti. Sta inoltre ristrutturando il proprio framework di governance e impiegando oltre 100 milioni di dollari per potenziare GHO.

Questo potrebbe essere un momento cruciale che riporterà Aave in prima linea nel lending on-chain o potrebbe scatenare una controversia senza precedenti all'interno della comunità DeFi.

ACI propone la chiusura del 50% delle L2

Il report “State of the Union” dell’Aave Chan Initiative (ACI) offre un quadro schietto. Dopo un periodo turbolento nel mercato DeFi e sfide interne, Aave (AAVE) ora guida nei principali indicatori: TVL, ricavi, quota di mercato e volume dei prestiti. Il ricavo annuo di Aave di 130 milioni di dollari supera le riserve di cassa combinate dei suoi concorrenti. I miglioramenti nella tokenomics e il programma di buyback del token AAVE hanno inoltre contribuito alla crescita dell’ecosistema.

Aave global metrics. Fonte: Aave

Aave global metrics. Fonte: Aave Tuttavia, il report di ACI evidenzia anche diversi punti critici.

In primo luogo, riguardo la strategia Layer-2 (L2). Sebbene la strategia L2 di Aave sia stata un tempo un fattore chiave di successo, ora non è più adatta allo scopo. Oltre la metà delle istanze di Aave su L2 e alt-L1 non sono economicamente sostenibili. Sulla base dei dati annuali, oltre l’86,6% dei ricavi di Aave proviene dal mainnet, indicando che tutto il resto è una missione secondaria.

Sulla base di ciò, ACI propone di chiudere le reti con performance insufficienti. Il DAO dovrebbe investire nelle reti chiave con differenziatori significativi.

In secondo luogo, ACI sta spingendo per una revisione completa del framework “friendly fork”, poiché la maggior parte di questi fork non ha impressionato in termini di TVL e ricavi. In alcuni casi, gli attaccanti li hanno sfruttati a danno di Aave, come visto con Spark.

“Il modello friendly fork aveva una buona intenzione ma una cattiva esecuzione, dove il DAO è stato troppo accomodante verso questi fork, consentendo al DAO solo un limitato vantaggio,” si legge nel report.

In terzo luogo, il modello delle istanze, un tempo un’innovazione intelligente nelle prime versioni, è diventato obsoleto nelle versioni più recenti del codice Aave V3 a causa degli elevati costi. Pertanto, ACI propone che in futuro non vengano allocate ulteriori risorse di sviluppo o crescita alle istanze, ad eccezione dell’istanza Prime.

Decisione ragionevole, ma rischiosa

Il ragionamento di ACI è logico nel contesto attuale. Il lending on-chain è un business a basso margine. La frammentazione del TVL su più chain comporta alti costi di lavoro e incentivi, mentre la maggior parte dei ricavi viene ancora generata sul mainnet. Razionalizzare le operazioni migliorerà le performance aziendali concentrando le risorse sulle reti con vantaggi specifici. Questo approccio ridurrà anche efficacemente i costi operativi.

Tuttavia, questa decisione di “chiusura” comporta rischi politici e di comunità. Gli ecosistemi/partner L2 potrebbero opporsi, gli utenti su quelle chain potrebbero abbandonare e il TVL potrebbe temporaneamente diminuire. Pertanto, è necessaria un’attenta considerazione nella roadmap di implementazione.

Una direzione particolarmente degna di nota nel report è il focus di ACI sul posizionare la stablecoin GHO al centro della propria strategia di crescita. ACI dà priorità allo sviluppo di GHO mantenendo il programma di buyback di AAVE. Questo programma prevede acquisti settimanali di circa 500.000-1 milione di dollari per i prossimi 18 mesi. ACI impiegherà oltre 100 milioni di dollari di riserve per programmi di partnership e attiverà una linea di credito GHO collateralizzata da BTC/ETH/AAVE.

L’obiettivo è chiaro: trasformare GHO in un motore di margini di profitto più elevati per il DAO. Questo cambiamento porterà da un modello di lending a basso margine a uno a margine più elevato tramite un CDP stablecoin. Se eseguito efficacemente, ciò potrebbe aumentare significativamente i ricavi del DAO e sostenere la valutazione di AAVE.

Aave è ben posizionata con una solida base finanziaria e una posizione dominante nel lending on-chain. Il grande potenziale di GHO la pone ulteriormente di fronte a un’opportunità storica per plasmare il futuro della finanza decentralizzata. Tuttavia, rischi a breve termine come la riduzione del TVL o reazioni negative della comunità potrebbero comunque emergere.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

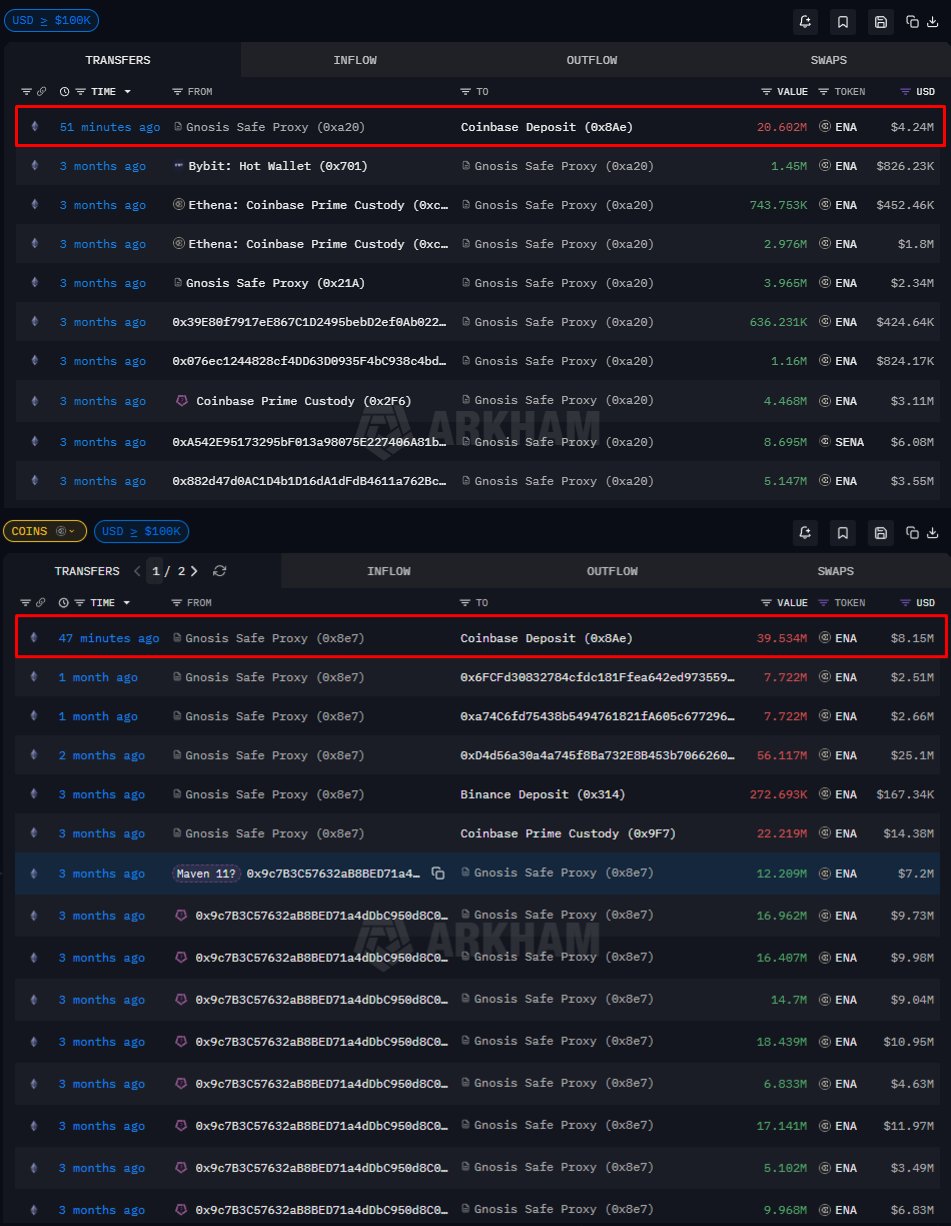

Ethena riuscirà a mantenere $0,20 dopo che 101 milioni di ENA sono stati riversati sugli exchange?

Galaxy Digital, che gestisce miliardi di dollari, rivela le sue previsioni su Bitcoin, Ethereum e Solana per il 2026

Breve storia dei wallet blockchain e panorama di mercato nel 2025