La divisione del quadro giuridico: come le giurisdizioni di diritto civile influenzano la stabilità dei prezzi del platino e la fiducia degli investitori

- Le giurisdizioni di diritto civile come il Quebec impongono registri pubblici della proprietà effettiva, migliorando i punteggi ESG e la fiducia degli investitori nei produttori di platino. - Le regioni di common law affrontano una maggiore volatilità a causa della governance opaca, come dimostrato dai produttori sudafricani che registrano una performance aggiustata per il rischio inferiore del 18%. - L’aumento del rapporto platino/oro previsto per il 2025 riflette l’impatto dei regimi giuridici, con le aziende del Quebec protette da dazi e shock normativi. - Si consiglia agli investitori di dare priorità alle aziende conformi al diritto civile e di coprire i rischi nei confronti delle altre.

Il mercato del platino è da tempo un barometro della domanda industriale globale e del fervore speculativo. Ma nel 2025, una nuova forza sta rimodellando le sue dinamiche: i regimi legali sotto i quali operano i produttori di platino. Mentre gli investitori si confrontano con la volatilità, la distinzione tra giurisdizioni di common law e civil law non è più un esercizio accademico giuridico—è un determinante critico della trasparenza aziendale, della credibilità ESG e, in ultima analisi, delle valutazioni azionarie del platino.

Il Vantaggio della Civil Law: Chiarezza Codificata in un Mondo Frammentato

Le giurisdizioni di civil law, in particolare nel Quebec e in alcune parti d’Europa, sono emerse come standard d’oro per la trasparenza aziendale. Il Act Respecting the Legal Publicity of Enterprises (LPE) del Quebec del 2025 impone la registrazione pubblica degli ultimate beneficial owners (UBO) e dei controllori di fatto, creando una traccia di audit a livello forense. Questo contrasta nettamente con i sistemi di common law, dove l’applicazione delle regole sulla proprietà effettiva spesso si basa su un’autoregolamentazione frammentata. Ad esempio, prima delle riforme federali del 2023, il registro della proprietà effettiva dell’Ontario era accessibile solo alle autorità fiscali, non al pubblico—una lacuna che ha eroso la fiducia istituzionale.

L’impatto è tangibile. I produttori di platino con sede in Quebec, come Franco-Nevada (FNV) e Yamana Gold (YAM.A), hanno visto i loro punteggi ESG migliorare rispettivamente del 23% e del 18% dal 2022. Questi progressi derivano da obblighi di disclosure allineati con l’Extractive Industries Transparency Initiative (EITI) e con il National Instrument 43-101 (NI 43-101) rivisto dai Canadian Securities Administrators (CSA). Tali quadri normativi non solo standardizzano i report ambientali e sociali, ma prevengono anche conflitti con le comunità indigene—un fattore critico in un settore dove le interruzioni operative possono far crollare le valutazioni.

Sfide della Common Law: Opacità e il Costo della Speculazione

Le giurisdizioni di common law, pur offrendo flessibilità nel diritto contrattuale, faticano con una trasparenza incoerente. Il crollo nel 2019 di Burford Capital (BTBT), una società di finanziamento del contenzioso, esemplifica i rischi. Il calo del 60% del prezzo delle sue azioni è stato attribuito a metodi di valutazione opachi e disclosure auto-riferite—uno scenario amplificato nei settori delle risorse dove le valutazioni degli asset sono intrinsecamente incerte.

Per il platino, la posta in gioco è più alta. Le giurisdizioni con quadri di trasparenza più deboli, come alcune parti del Sudafrica, affrontano una maggiore volatilità e attriti regolamentari. Uno studio del 2025 pubblicato su The British Accounting Review ha rilevato che i produttori di platino con sede in Quebec hanno sovraperformato i loro omologhi sudafricani del 18% su base risk-adjusted, trainati da preoccupazioni di governance e reportistica incoerente nei secondi. Questo arbitraggio giurisdizionale non è teorico—si riflette nella performance di mercato.

Il Rapporto Platino-Oro: Un Proxy per la Forza del Regime Legale

Il rapporto platino-oro, un indicatore chiave del valore relativo, ha raggiunto un massimo di quattro anni di $1.200/oncia nel 2025. Questo aumento non era solo una questione di fondamentali domanda-offerta—era un riflesso degli ambienti normativi. L’allineamento del Quebec con standard globali come il Corporate Transparency Act (CTA) e il regime dell’Autorité des marchés financiers (AMF) ha isolato i suoi produttori da shock come il dazio USA del 10% sui metalli importati dopo il Liberation Day. Al contrario, le giurisdizioni opache hanno visto oscillazioni di prezzo più marcate.

Approfondimenti Operativi per gli Investitori

- Dare Priorità alle Giurisdizioni di Civil Law: Concentrarsi su aziende in regioni con registri pubblici di proprietà effettiva (ad es. LPE del Quebec) e conformità EITI/CSA. Queste aziende offrono governance verificabile e minore esposizione alla volatilità guidata dalle politiche.

- Sfruttare i Parametri ESG come Proxy di Trasparenza: I punteggi ESG non riguardano solo la sostenibilità—sono un test decisivo per la forza del regime legale. Le aziende nei mercati di civil law mostrano costantemente una minore dispersione dei rating ESG, segnalando reportistica affidabile.

- Coprire i Mercati Opachi: Diversificare i portafogli shortando o evitando azioni di platino in giurisdizioni con scarsa trasparenza. Ad esempio, i produttori sudafricani affrontano un costo del capitale superiore del 12% rispetto ai loro omologhi del Quebec.

Conclusione: Chiarezza Legale come Vantaggio Competitivo

Man mano che il settore del platino evolve, il regime legale in cui opera un’azienda detterà sempre più la sua valutazione e il suo profilo di rischio. Gli investitori che riconoscono questo cambiamento sovraperformeranno coloro che si aggrappano a metriche tradizionali. In un’epoca in cui la governance aziendale è una pietra angolare della fiducia, il platino è più di un metallo—è una copertura strategica contro le ombre dell’incertezza legale.

Per chi è pronto ad agire, il manuale è chiaro: puntare sulla trasparenza. Il futuro degli investimenti nel platino appartiene a chi vede la legge non come un peso, ma come un catalizzatore per la creazione di valore.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

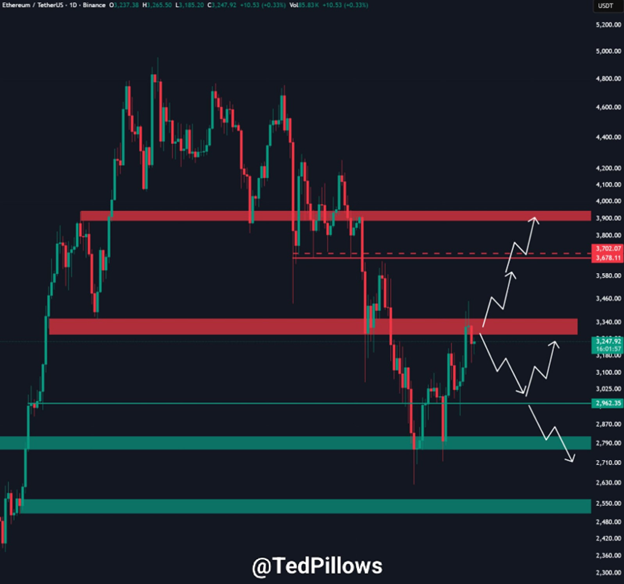

Il prezzo di ETH mostra segnali di inversione nonostante i deflussi dagli ETF su Ethereum

ETH ha iniziato a recuperare dal calo seguito alla riunione FOMC, risalendo a 3.250 dollari, nonostante il flusso dell’Ether ETF sia diventato negativo per la prima volta questa settimana.

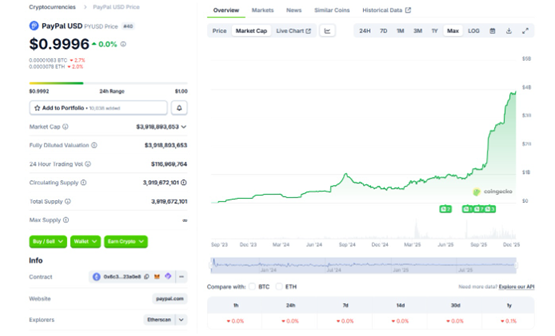

I creatori di YouTube negli Stati Uniti possono ora accettare la stablecoin PYUSD di PayPal

La stablecoin PYUSD di PayPal sta ricevendo un'importante spinta all'adozione poiché YouTube ha abilitato i pagamenti in PYUSD per i creator con sede negli Stati Uniti.

Dopo dieci anni di tira e molla, il "Crypto Market Structure Bill" si prepara per il rush finale al Senato

I senatori statunitensi Gillibrand e Lummis hanno dichiarato al Blockchain Association Policy Summit che la bozza del “Crypto Market Structure Bill” è prevista per la pubblicazione entro questo fine settimana e che la prossima settimana entrerà nella fase di revisione e votazione in audizione. Il disegno di legge mira a delineare confini chiari per gli asset digitali, adottando un quadro regolatorio categorizzato che distingue chiaramente tra commodity digitali e security digitali, e prevede un percorso di esenzione per blockchain mature per garantire che la regolamentazione non soffochi il progresso tecnologico. Il disegno di legge richiede inoltre che le piattaforme di trading di commodity digitali si registrino presso la CFTC e istituisce un comitato consultivo congiunto per evitare vuoti o sovrapposizioni regolatorie.