La "grande correction" ne fait que commencer ?

Bitcoin a de nouveau subi la chute la plus brutale de l'année : passant d'environ 90 000 dollars dans la journée à près de 83 600 dollars. Cette chute des prix a entraîné la liquidation forcée de positions longues de plus de 500 millions de dollars, et l'indice de peur du marché s'est à nouveau rapproché du niveau « peur extrême ».

Une chute apparemment soudaine cache en réalité des changements structurels plus profonds. La liquidité macroéconomique est en train de se retourner, l'effet de levier sur les produits dérivés s'accumule, et l'analyse technique montre déjà une rupture à moyen terme : ces trois forces pèsent presque simultanément sur Bitcoin.

La hausse précédente semblait avoir déjà intégré toutes les attentes du marché concernant un « cycle de baisse des taux » ; aujourd'hui, le marché est en train de se réévaluer — il s'agit de déterminer à quel prix la véritable liquidité est prête à payer pour Bitcoin.

L’« effet de surconsommation » de la hausse de Bitcoin commence à apparaître

Si l’on observe la tendance de Bitcoin cette année sur une période plus longue, un phénomène évident apparaît : depuis l’approbation des ETF spot, la hausse rapide qui a suivi a été bien plus rapide et plus importante que lors de toute autre phase de hausse précédente.

Ce marché « excessivement abrupt » est appelé en macroéconomie surconsommation des attentes : le marché intègre à l’avance dans les prix toute la détente, la croissance ou les flux de capitaux futurs, et lorsque les conditions réelles ne se matérialisent pas immédiatement, les prix deviennent plus susceptibles de perdre pied.

Cette chute de 125 000 dollars à plus de 80 000 dollars n’est pas qu’un simple repli technique, mais ressemble davantage à un retour de bâton contre l’optimisme excessif de cette année.

Le premier signal de ce retour de bâton vient des ETF.

En novembre, les ETF spot Bitcoin ont enregistré une sortie nette de 3,5 milliards de dollars, soit leur pire mois depuis février. Les ETF, principaux outils d’allocation des capitaux traditionnels, reflètent souvent l’attitude des « capitaux longs ». Leur sortie continue signifie que le rythme des nouveaux capitaux entrants ralentit déjà.

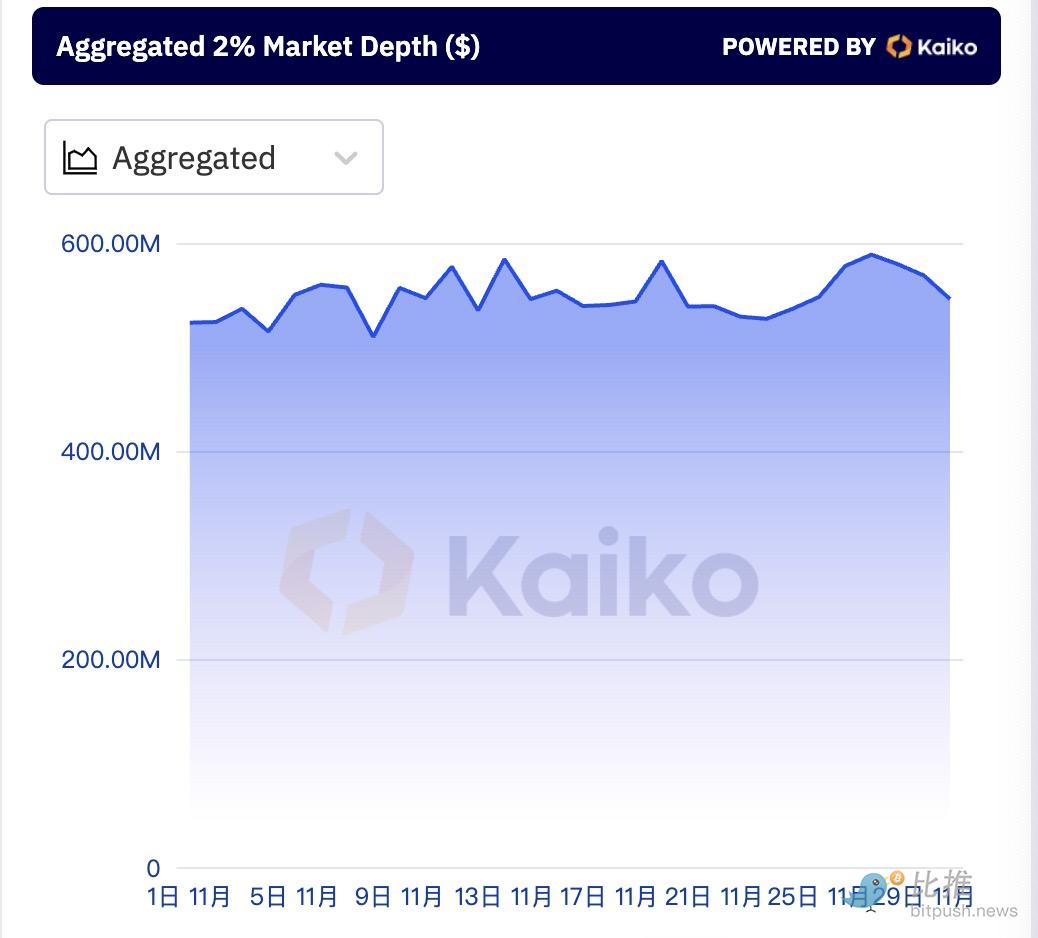

Dans le même temps, les données de Kaiko montrent que la « profondeur de marché » du carnet d’ordres Bitcoin (un indicateur mesurant la résistance du prix aux grandes transactions) est restée autour de 568,7 millions de dollars le week-end dernier, en dessous du pic de 766,4 millions de dollars du début octobre, soit une chute de près de 30 % en un mois. Toute transaction importante entraînera donc une volatilité accrue — et la taille des transactions à effet de levier étant élevée, cela devient un point de déclenchement caché.

Plus les attentes de baisse des taux sont fortes, plus le marché est tendu

Chaque forte fluctuation de Bitcoin ne peut être dissociée du contexte macroéconomique.

En surface, la probabilité d’une baisse des taux par la Fed en décembre est déjà évaluée à près de 90 % par le marché, ce qui devrait être positif pour les actifs à risque. Mais en réalité, les « attentes de baisse des taux » actuelles diffèrent du passé : elles ressemblent davantage à une pression du marché sur la banque centrale pour obtenir un signal d’assouplissement.

Le problème, c’est que la baisse des taux ne peut pas apporter immédiatement de la nouvelle liquidité.

Alors que l’inflation n’est toujours pas revenue à l’objectif de 2 %, la Fed dispose d’un espace d’assouplissement réel très limité. Le marché commence donc à douter : y aura-t-il suffisamment de nouveaux capitaux à l’avenir pour faire remonter les actifs à risque ? Ce doute ne se reflète généralement pas dans les données économiques, mais ce sont les actifs à forte volatilité qui donnent la réponse en premier.

Le point de déclenchement le plus sensible vient du Japon.

Cette semaine, des responsables de la Banque du Japon ont déclaré de façon inhabituelle qu’ils pourraient envisager une hausse des taux, ce qui a rapidement suscité des inquiétudes mondiales quant à un possible retournement du « carry trade yen » — si les investisseurs doivent racheter du yen au lieu de continuer à emprunter du yen pour acheter des actions américaines ou des crypto-actifs, alors tous les marchés à risque mondiaux pourraient entrer dans une période de « deleveraging passif ».

Le sentiment de risque est beaucoup plus fragile sous l’effet de perturbations macroéconomiques, et Bitcoin, en tant qu’actif à risque le plus en pointe, est le premier touché.

Un changement intéressant à noter : quelques jours avant la chute, la majorité des traders sur le marché de prédiction Myriad pensaient encore que Bitcoin « atteindrait d’abord un nouveau sommet à 100 000 dollars » ; après la chute, cette attente s’est instantanément inversée, près de la moitié misant sur « un retour à 69 000 dollars d’abord ».

Ce changement brutal de sentiment est la caractéristique la plus typique du marché crypto :

en période de hausse, le marché est prêt à croire à toute bonne nouvelle ;

mais dès qu’une chute rapide survient, le marché adopte tout aussi rapidement le récit le plus pessimiste.

L’analyse technique entre en zone baissière à moyen terme

Si l’on observe les indicateurs techniques de trading, la structure technique actuelle de Bitcoin a déjà changé de manière significative. L’analyste Jose Antonio Lanz indique :

Si l’on observe les indicateurs techniques de trading, la structure technique actuelle de Bitcoin a déjà changé de manière significative. L’analyste Jose Antonio Lanz indique :

-

La moyenne mobile à 50 jours est passée sous la moyenne mobile à 200 jours, formant une « croix de la mort » typique, un signal clair de retournement de tendance à moyen terme ;

-

L’ADX (indicateur de force de tendance) est monté à 40, ce qui signifie que le marché entre dans une tendance claire et rapide ;

-

Les indicateurs de momentum tels que Squeeze Momentum montrent que la pression vendeuse n’est pas encore terminée ;

-

Et la zone actuelle autour de 83 000 dollars est un point clé de pivot des derniers mois ; si elle est franchie à la baisse, le prochain support majeur se situe autour de 70 000 dollars.

Pendant que le marché continue de chercher un plancher, une nouvelle du monde de la finance traditionnelle mérite l’attention : le géant de la gestion d’actifs Vanguard, qui considérait toujours les crypto-monnaies comme des « actifs spéculatifs » et les tenait à l’écart, a soudainement annoncé qu’il ouvrirait le trading d’ETF crypto à ses clients.

Ce revirement intervient alors que la capitalisation du marché crypto a fondu de plus de mille milliards de dollars depuis octobre, ce qui rend le signal complexe. Dans une correction de tendance, l’entrée d’un seul acteur institutionnel suffit-elle à inverser le sentiment ? La question reste ouverte.

Car le marché semble actuellement être dans une phase de retournement de tendance, et non dans un simple repli. Une baisse de tendance dure généralement plus longtemps qu’une baisse émotionnelle, et il est plus difficile de l’inverser par des bonnes nouvelles à court terme.

Pour l’investisseur ordinaire, dans ce type d’environnement, le plus important n’est pas de prédire « jusqu’où cela va baisser », mais de comprendre pourquoi le marché en est arrivé là, combien de temps la volatilité pourrait encore durer, et s’il peut supporter cette volatilité.

La phase de revalorisation du risque est celle où les erreurs d’évaluation sont les plus fréquentes, et où les excès de baisse sont les plus probables ; mais c’est aussi à ce moment que toutes les positions fondées sur des illusions sont éliminées.

Bitcoin est en train d’achever ce processus.

Auteur : Bootly

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

[Long tweet en anglais] Scroll cofondateur : La voie inévitable du ZK

« Tether » en 2025 : analyse du capital

Mars Early News | Le premier ETF SUI approuvé pour la cotation ; une réunion de la SEC révèle des divergences réglementaires sur la tokenisation, les opinions de la finance traditionnelle et de l'industrie crypto s'opposent

Le premier ETF SUI est lancé, une réunion de la SEC révèle des divergences réglementaires, le prix du bitcoin chute sous l'influence des données sur l'emploi, la dette américaine dépasse les 30 000 milliards de dollars et le FMI met en garde contre les risques liés aux stablecoins. Résumé généré par Mars AI. Ce résumé est produit par le modèle Mars AI, dont l'exactitude et l'exhaustivité sont en cours d'amélioration.

La première apparition de Moore Threads a enregistré une hausse de plus de 500 % ! La première action de GPU domestique a vu sa capitalisation boursière dépasser temporairement 300 milliards.

Lors de son premier jour de cotation, la première action chinoise de GPU a enregistré une hausse maximale de 502,03 % en séance, avec une capitalisation boursière dépassant temporairement les 100 milliards d'euros. Selon l'analyse du marché, un lot de 500 actions pouvait rapporter jusqu'à 286 900 yuans au maximum.