Tout le monde vend à découvert le dollar et les marchés pourraient connaître des turbulences.

Les traders d'obligations, les hedge funds et les stratèges macroéconomiques mondiaux ont intensifié leurs paris contre le dollar américain ces dernières semaines, un mouvement qui s'apprête à secouer les marchés des devises. À mesure que la vague de positions « short dollar » s'amplifie, elle suscite de nouveaux avertissements concernant la volatilité, non seulement sur le forex mais aussi sur les actions, les obligations, les matières premières et la crypto.

Pourquoi les traders prennent-ils des positions short sur le dollar ?

Shorter le dollar signifie que les spéculateurs parient sur une baisse de sa valeur par rapport aux autres grandes devises. Cette tendance s'est accélérée en septembre, alimentée par les attentes selon lesquelles la Federal Reserve serait proche de la fin de son cycle de resserrement et pourrait bientôt opérer un pivot vers de nouvelles baisses de taux d'intérêt.

Les déficits budgétaires, les discussions sur la dédollarisation dans le commerce mondial et les flux de capitaux vers des actifs comme l'or et les devises des marchés émergents ont tous exercé une pression sur le billet vert.

Les hedge funds et les investisseurs institutionnels se sont rués sur la stratégie short dollar, soutenus par les récents gros titres macroéconomiques suggérant que la croissance américaine pourrait stagner tandis que d'autres régions comme l'Europe et l'Asie font preuve d'une résilience surprenante. Cela se reflète dans l'augmentation des volumes de produits dérivés et des positions short encombrées, souvent mises en avant dans les commentaires financiers et les données de marché.

Pourquoi la volatilité pourrait-elle se profiler

Un positionnement important et unilatéral peut créer des conditions de marché instables. Lorsque de nombreux traders parient simultanément contre le dollar, même un petit retournement (comme des chiffres de l'emploi ou de l'inflation américains étonnamment solides) peut déclencher un « short squeeze » rapide. Cela force les traders à racheter rapidement des dollars et fait grimper les prix de façon abrupte. Comme l'a déclaré Michael Hartnett de Bank of America à Zero Hedge, « attachez vos ceintures » en cas de débouclage désordonné de la position short dollar.

Ce type de mouvement n'affecte pas seulement les marchés des devises. Les actions américaines et les marchés mondiaux peuvent connaître des flux de capitaux soudains à mesure que les couvertures de change sont débouclées. Les rendements du Trésor peuvent fluctuer en fonction du sentiment de risque et de la demande de valeurs refuges. Les prix de l'or et du pétrole peuvent réagir violemment à la force ou à la faiblesse du dollar, et un dollar américain fort a souvent pour effet de faire baisser les prix des cryptos, et inversement.

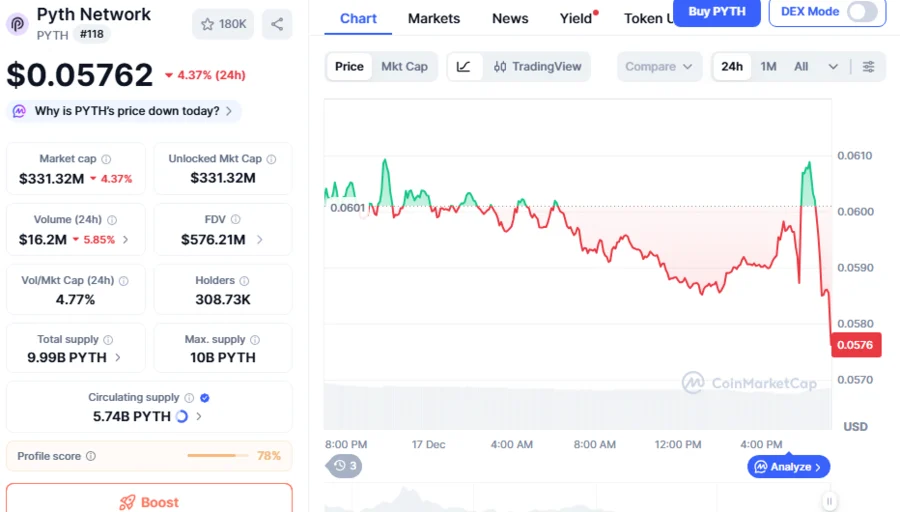

Cependant, bien que le dollar soit orienté à la baisse, ayant perdu 10 % de sa valeur cette année, il a enregistré des gains intermittents lorsque les nouvelles économiques sont positives. Ces allers-retours peuvent entraîner de fortes variations pour les investisseurs à mesure que les positions sont débouclées ou inversées.

Trade encombré, retournements brusques

Le risque d'une position short encombrée est que trop de traders se retrouvent du même côté du pari. Si les circonstances changent, les sorties sont étroites, ce qui conduit à des mouvements excessifs qui se répercutent sur les marchés financiers mondiaux.

Certaines analystes avertissent que les marchés disposent de peu de marge de manœuvre face à des changements de politique inattendus, des surprises dans les données économiques ou des chocs géopolitiques. La question n'est pas seulement de savoir si le dollar va continuer à baisser ; c'est ce qui se passe lorsque tout le monde se précipite vers la même sortie.

À surveiller

Alors que les trades short dollar dominent pour l'instant, les investisseurs du monde entier surveillent les prochains signaux de la Fed et les décisions sur les taux d'intérêt. Les publications de données économiques américaines (emploi, inflation, PIB), les gros titres politiques et budgétaires, y compris les risques de fermeture du gouvernement, ainsi que les événements mondiaux inattendus pourraient également raviver la demande de sécurité en dollar.

Bien que cette stratégie reste populaire à l'approche du quatrième trimestre 2025, l'histoire a montré qu'un positionnement encombré peut rendre la route cahoteuse. La volatilité n'est pas seulement possible ; elle est probable, et les investisseurs doivent se préparer à de grands mouvements dans les deux sens.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Immanquable : Le Builder Night Seoul Summit de Quack AI réunit les leaders de l’IA et du Web3 le 22 décembre

SIA : d'une plateforme de trading AI avancée à un écosystème AI on-chain capable de « travailler »

Succès retentissant : la vente du token FUN de Sport.Fun atteint 100 % de son objectif en une journée