Pulso del Mercado BTC: Semana 45

En resumen, el mercado sigue siendo frágil ya que el impulso técnico estabilizado contrasta con la debilitación de los flujos de capital y la disminución de la rentabilidad. Las salidas de ETF y la desaceleración de la demanda institucional resaltan la falta de apoyo de liquidez sostenida, mientras que la dinámica de ganancias/pérdidas continúa debilitándose.

Bitcoin se mantuvo estable durante la última semana, pero no logró superar la base de costo de los holders de corto plazo. El impulso mostró una mejora modesta y la volatilidad permaneció contenida.

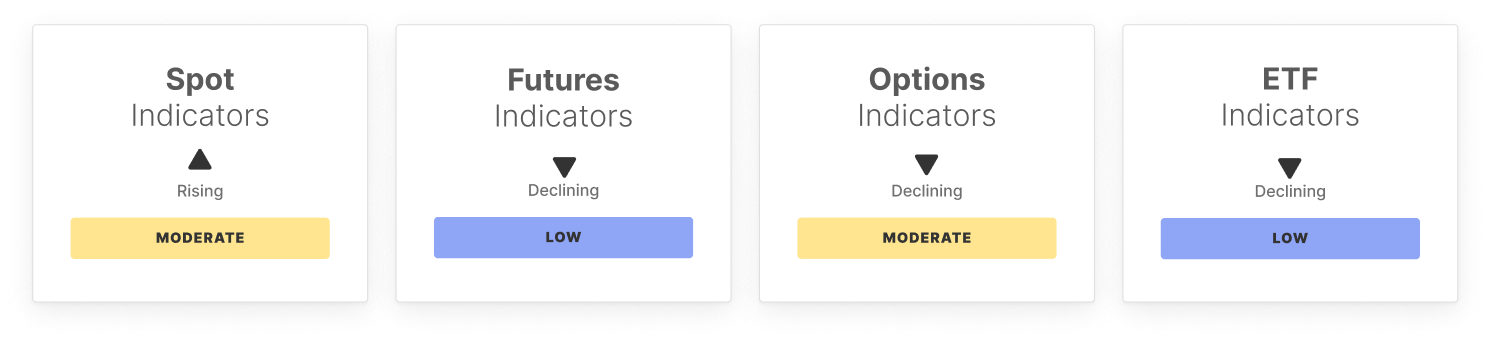

El RSI subió a 55,7, mostrando un impulso más firme sin riesgo de sobrecompra. El CVD spot se fortaleció a medida que la presión de venta disminuyó, aunque los volúmenes spot cayeron un 11,4% hasta los $10,9B, señalando una actividad más ligera.

En derivados, los pagos de financiación se suavizaron y el CVD de futuros cayó a -$789,6M, lo que indica una renovada presión de venta. El OI de opciones cayó un 7,7% hasta los $49,2B, mientras que el Volatility Spread se amplió a -6,45% y el 25-Delta Skew subió a 9,17%, reflejando una mayor demanda de cobertura.

Los flujos de ETF se volvieron negativos con salidas por $617,2M, lo que apunta a toma de ganancias y una demanda institucional más débil, aunque los volúmenes se mantuvieron estables en $24,6B. El ratio MVRV bajó a 2,05, lo que implica menores ganancias no realizadas y presión de venta reducida.

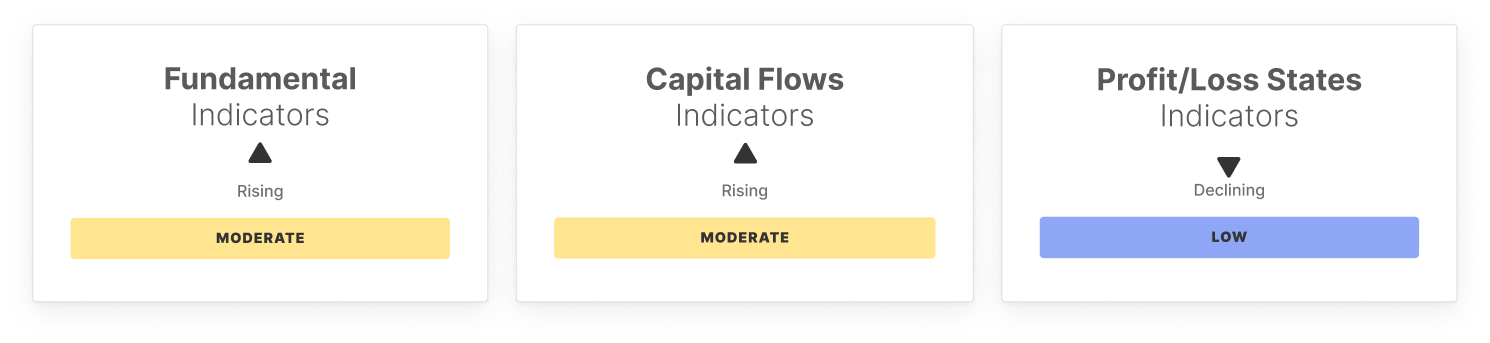

En la cadena, las direcciones activas aumentaron ligeramente a 687K, mientras que los volúmenes de transferencia se dispararon un 27,6% hasta los $11,1B, mostrando un flujo de capital más fuerte. Los volúmenes de comisiones bajaron levemente y el Realized Cap Change subió a 3,5%, consistente con una acumulación constante.

Estructuralmente, la oferta de holders de corto plazo subió a 18,2% y el Hot Capital Share aumentó a 35,4%, reflejando un interés especulativo moderado. El Percent Supply in Profit cayó a 84,0%, por debajo de su banda baja, un patrón típico de acumulación.

El NUPL descendió a -2,1%, mostrando pérdidas no realizadas persistentes, mientras que el Realized Profit-Loss Ratio mejoró a 1,7, insinuando una toma de ganancias selectiva a medida que se reconstruye la confianza.

En resumen, el mercado sigue frágil ya que el impulso técnico estabilizado contrasta con la debilidad en los flujos de capital y la rentabilidad menguante. Las salidas de ETF y la desaceleración de la demanda institucional resaltan la falta de un soporte de liquidez sostenido, mientras que la dinámica de ganancias/pérdidas continúa suavizándose. La acumulación en cadena persiste pero carece de convicción, sugiriendo una rotación de capital más que una demanda fresca. En ausencia de flujos más fuertes o una liquidez renovada, el mercado corre el riesgo de extenderse en una consolidación más prolongada, o incluso en una fase bajista extendida, mientras la confianza se reconstruye lentamente entre los participantes.

Indicadores Off-chain

Indicadores On-chain

🔗 Accedé al informe completo en PDF

¡No te lo pierdas!

Inteligencia de mercado inteligente, directo a tu correo.

Suscribite ahora- Para métricas on-chain, dashboards y alertas, visitá Glassnode Studio

Por favor, leé nuestro Aviso de Transparencia al utilizar datos de exchanges.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El Diario: Grayscale predice nuevos máximos históricos de bitcoin en 2026, el 'efecto Vanguard' impulsa los mercados cripto, debuta el ETF de Chainlink y más

Grayscale Research cuestionó la tesis del ciclo de cuatro años en un nuevo informe y predijo que bitcoin está en camino de alcanzar nuevos máximos históricos en 2026. Vanguard revirtió su postura negativa de larga data hacia productos relacionados con criptomonedas y permitirá que ETFs y fondos mutuos que tengan principalmente BTC, ETH, XRP o SOL se negocien en su plataforma a partir del martes, según informó primero Bloomberg.

Analista afirma que los mineros de Bitcoin enfrentan la peor crisis de rentabilidad registrada

Según BRN, los mineros de Bitcoin atraviesan el peor periodo de rentabilidad en la historia del activo, ya que los ingresos diarios esperados han caído por debajo del costo total medio y los plazos de recuperación se extienden más allá del próximo halving. La finalización del ajuste cuantitativo por parte de la Fed inyectó 13.5 billions de dólares en el sistema bancario, pero la reacción del mercado cripto se ha mantenido apagada. Mientras tanto, los mercados de opciones muestran un estrés elevado, ya que los operadores calculan un cierre para BTC por debajo de los 80,000 dólares a fin de año, según los analistas.

Informe semanal de staking de Ethereum - 1 de diciembre de 2025

🌟🌟Datos clave sobre el staking de ETH🌟🌟 1️⃣ Rendimiento de staking de Ebunker ETH: 3.27% 2️⃣ stETH...

Aumentan las previsiones alcistas para Solana, BNB y XRP—Ozak AI lidera el potencial para 2026