Bitcoin cae, pero los fundamentos siguen siendo alcistas

A pesar de una corrección de más del 4% tras un máximo histórico de $126,219, bitcoin mantiene un sólido impulso alcista, respaldado por fundamentos institucionales robustos. Los flujos masivos hacia los ETF y la renovada confianza de Wall Street pintan el panorama de un mercado en maduración. Desde Citibank hasta JPMorgan, los gigantes de las finanzas estadounidenses ahora anticipan un aumento hasta $150,000 para diciembre.

En resumen

- Bitcoin perdió un 4.2% el martes después de su máximo histórico de $126,219, una consolidación técnica normal tras una ganancia semanal del 12.5%.

- Los ETF de bitcoin registraron entradas semanales récord de $3.55 mil millones, llevando los activos bajo gestión a $195.2 mil millones.

- Las reservas de BTC en plataformas de intercambio han caído a su nivel más bajo en cinco años, señalando una acumulación continua por parte de los inversores.

- Citibank y JPMorgan proyectan respectivamente $181,000 y $165,000 para bitcoin en los próximos 12 meses.

Fuerte caída de Bitcoin a pesar de señales alcistas sólidas

El precio de bitcoin registró una corrección del 4.2% el martes, después de alcanzar un nuevo máximo histórico el día anterior. Esta caída ocurre en medio de una creciente incertidumbre económica global.

Sin embargo, lejos de reflejar debilidad, los datos de derivados revelan una estructura de mercado sorprendentemente saludable. Los traders profesionales no se están apresurando a tomar posiciones excesivamente apalancadas, lo que paradójicamente es una señal positiva.

Los contratos de futuros mensuales sobre bitcoin mantienen una prima anualizada del 8% en comparación con los mercados spot. Este rango, entre el 5% y el 10%, corresponde a un mercado equilibrado.

Durante períodos de euforia excesiva, este diferencial supera el 20%. Por el contrario, las fases bajistas lo empujan por debajo del 5%, incluso a territorio negativo. La moderación actual sugiere que el reciente aumento no se basa en una especulación descontrolada.

Esta cautela en los mercados de derivados proporciona un valioso colchón de seguridad. Limita el riesgo de liquidaciones en cascada si los precios continúan cayendo. Más importante aún, los analistas creen que el rebote desde la prueba de $109,000 a finales de septiembre se basa en flujos de capital reales en lugar de apalancamiento especulativo.

El interés abierto en los contratos de futuros actualmente alcanza los $72 mil millones. A pesar de una ligera caída del 2% desde el lunes, este volumen sigue siendo sólido. Un mercado de derivados profundo y líquido es un requisito crucial para atraer fondos de cobertura y gestores de activos institucionales a bitcoin.

Las instituciones acumulan mientras la oferta disponible se evapora

La adopción institucional de bitcoin está alcanzando nuevos hitos. Los productos cotizados en bolsa (ETF) al contado registraron entradas netas semanales de $3.55 mil millones, llevando los activos bajo gestión a $195.2 mil millones.

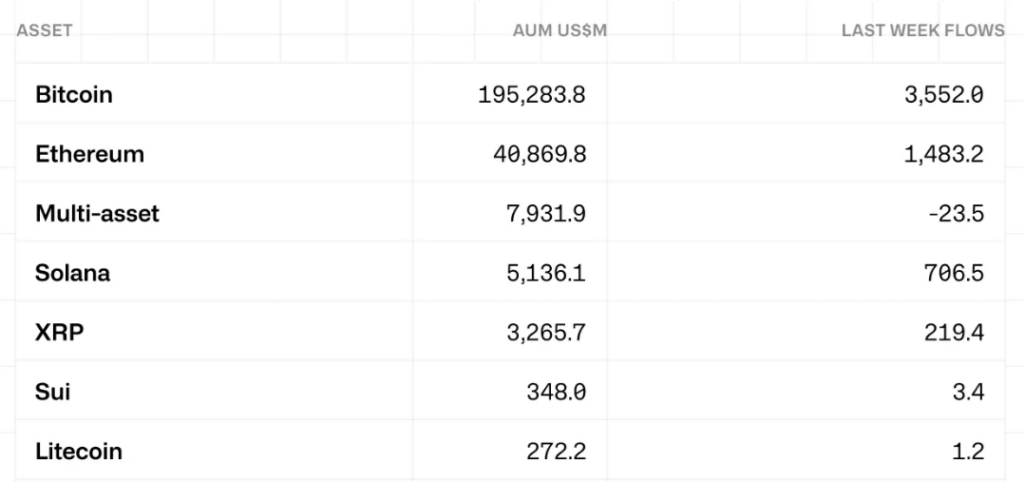

Flujos netos semanales de ETF y ETP por activo, expresados en millones de dólares. Fuente: CoinShares

Flujos netos semanales de ETF y ETP por activo, expresados en millones de dólares. Fuente: CoinShares En comparación, todos los productos de inversión indexados a la plata —notablemente ETF como iShares Silver Trust— representan alrededor de $40 mil millones en activos bajo gestión. Un contraste que resalta el cambio de escala entre los metales preciosos tradicionales y bitcoin.

Los principales bancos estadounidenses han cambiado radicalmente su postura. Citibank pronostica $181,000 en su escenario base para los próximos 12 meses, con un escenario optimista de $231,000.

JPMorgan considera que bitcoin está infravalorado y cree que ya debería cotizar alrededor de $165,000 si se compara con el oro. Estas previsiones se basan en la estrategia “Debasement Trade”, una apuesta por la depreciación de las monedas nacionales en medio de la creciente acumulación de deuda pública.

Las empresas continúan su acumulación estratégica. Firmas como Strategy y Metaplanet siguen comprando BTC como activo de reserva. Estos movimientos refuerzan el estatus de bitcoin como una clase de activo independiente.

Además, las reservas de bitcoin en plataformas de intercambio han disminuido a su nivel más bajo en cinco años. Glassnode estima estos saldos en 2.38 millones de BTC, frente a 2.99 millones hace un mes.

Esta disminución de aproximadamente 600,000 BTC indica una acumulación masiva. Menos bitcoin disponible para la venta inmediata significa mecánicamente una mayor presión alcista sobre los precios.

Evolución del saldo de bitcoin mantenido en plataformas de intercambio. Fuente: Glassnode

Evolución del saldo de bitcoin mantenido en plataformas de intercambio. Fuente: Glassnode Un final de año de alta tensión

Los volúmenes de negociación se mantienen en niveles excepcionalmente altos, prueba de un interés sostenido. Los ETF estadounidenses negocian diariamente alrededor de $7 mil millones, un aumento del 200% interanual.

En plataformas como Coinbase y Binance, los volúmenes alcanzan los $70 mil millones por día, un aumento del 130%. Incluso la red de bitcoin registra $22 mil millones en intercambios directos diarios, con aproximadamente 500,000 transacciones.

La adopción geográfica se está expandiendo rápidamente. El banco español BBVA, que gestiona $900 mil millones en activos, ha integrado el comercio de bitcoin en su aplicación móvil. En Rusia, la bolsa de Moscú aboga por levantar las restricciones para abrir la compra de BTC a particulares, como parte de una estrategia para desarrollar alternativas a la red SWIFT.

La consolidación técnica actual no socava el impulso alcista subyacente. Al contrario, ayuda a limpiar el mercado eliminando posiciones frágiles. Cuanto más tiempo bitcoin se mantenga de manera sostenible por encima de $120,000, más fuerte será la convicción de los inversores. Los fundamentos permanecen intactos: adopción institucional récord, oferta restringida, mercado de derivados estable y apoyo de los grandes bancos.

En resumen, el hito de los $150,000 ya no es una fantasía. Ahora es un objetivo creíble que los alcistas buscan activamente alcanzar para fin de año. La pregunta ya no es “si”, sino “cuándo”.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

ZEC se multiplica por 6 en un mes, ¿qué ha impulsado esta euforia?

La reducción a la mitad, la narrativa de privacidad y el respaldo de instituciones y inversores reconocidos han impulsado a ZEC a superar su máximo de 2021.

¿Podrá x402 romper la maldición de que el hype en el mundo cripto es el punto máximo?

A diferencia de los conceptos típicos de criptomonedas, x402 ha atraído la atención de numerosos gigantes tecnológicos de Web2, y estas empresas ya han comenzado a adoptar realmente este protocolo.

La bandera alcista de Cardano (ADA) apunta a un movimiento del 141% hacia $1.63

Cuando baja la marea: ¿Quién está "nadando desnudo"? Hablando del destino de adquisición de Clanker y Padre

¿De dónde proviene la acumulación de valor? Si el valor se acumula en las entidades accionarias, ¿por qué comprar tokens? ¿Son todos los tokens simplemente memecoins?