Bitcoin und die globale Liquidität: Folgt es oder führt es an?

Der Rückgang von Bitcoin könnte eine „vorzeitige Positionierung“ auf die Liquiditätsverknappung sein.

Der Rückgang von Bitcoin könnte eine „vorzeitige Positionierung“ auf eine Verknappung der Liquidität sein.

Autor: Michael Nadeau

Übersetzung: Chopper, Foresight News

Es gibt viele Werkzeuge und Rahmen, um die Preisentwicklung von Bitcoin zu verstehen, wie zum Beispiel die Quantitätsgleichung des Geldes (MV = PQ), das Stock-to-Flow-Verhältnis, das Verhältnis von Netzwerkwert zu Transaktionsvolumen, das Verhältnis von Netzwerkwert zu Metcalfe’s Law, das Verhältnis von realisiertem Preis zu Marktkapitalisierung, Produktionskosten usw.

Aber im aktuellen Markt läuft letztlich alles auf die Liquiditätsbedingungen hinaus.

In diesem Artikel werden wir die Beziehung zwischen Bitcoin und der globalen Liquidität untersuchen: Hinkt Bitcoin der globalen Liquidität wirklich „hinterher“?

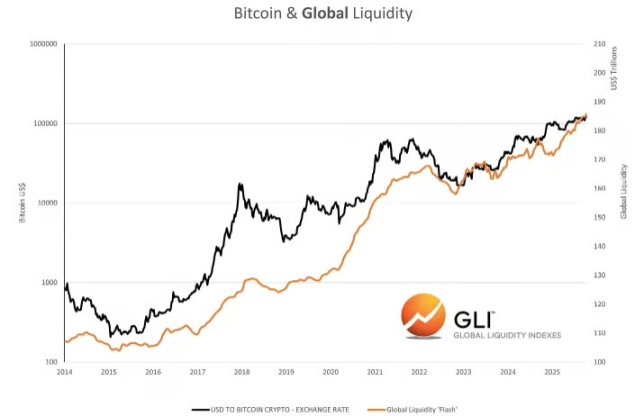

Bitcoin und globale Liquidität

Datenquelle: Global Liquidity Indexes

Laut einer Studie von Global Liquidity Indexes: „Historische Daten zeigen, dass Veränderungen der Liquidität häufig Preisänderungen bei Risikoanlagen auslösen, mit einer Verzögerung von etwa 3 Monaten. Konkret gilt: Nach einem Anstieg der globalen Liquidität entwickeln sich Risikoanlagen in der Regel positiv; eine Verringerung der Liquidität deutet hingegen oft auf eine schwache Preisentwicklung hin.“

Darüber hinaus sagt Raoul Pal von Global Macro Investor, dass die globale Liquidität 90 % der Bitcoin-Preisvolatilität erklären kann.

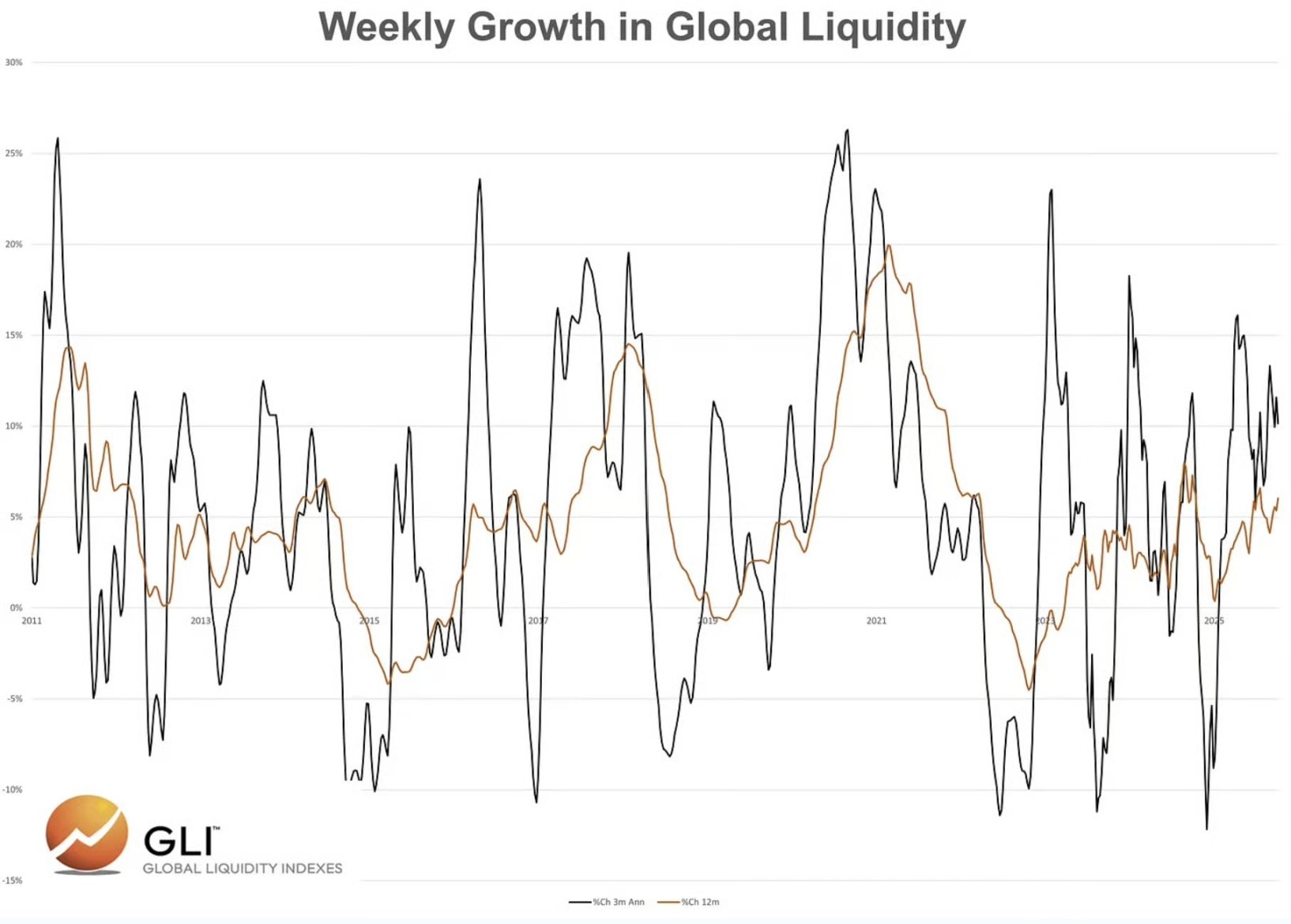

Wie sehen die aktuellen Daten aus?

- Die annualisierte Wachstumsrate der globalen Liquidität über drei Monate beträgt 10,2 %;

- Die jährliche Wachstumsrate der globalen Liquidität liegt derzeit bei 6 %.

Datenquelle: Global Liquidity Indexes

Nach diesen Daten und dieser Logik sollte Bitcoin weiter steigen, oder?

Aus Sicht der Daten und der gängigen Narrative scheint das so zu sein. Doch in den beiden vorherigen Zyklen expandierte die globale Liquidität noch eine beträchtliche Zeit, nachdem Bitcoin seinen Höchststand erreicht hatte.

Datenquelle: Global Liquidity Indexes

Dieses Phänomen widerspricht der weit verbreiteten Aussage, dass „Bitcoin-Preise der Liquidität hinterherlaufen“.

Lassen Sie uns kurz innehalten und eine Frage stellen: Warum sollte Bitcoin den Liquiditätsbedingungen hinterherlaufen?

Schließlich ist der Markt vorausschauend; und Bitcoin wird weltweit rund um die Uhr gehandelt. Warum sollte er also bei einem so anerkannten, preisrelevanten Faktor wie der Liquidität hinterherhinken?

Tatsächlich glauben wir, dass Bitcoin die globale Liquidität anführt, insbesondere an den Zyklusspitzen.

Warum? Wir glauben, dass der Markt die Tendenz zur Liquiditätsverknappung vorwegnimmt und kommende Veränderungen erspürt.

Doch am Zyklustief (im Bärenmarkt) ist es umgekehrt: Die globale Liquidität führt Bitcoin an.

Warum? Weil der Markt im Bärenmarkt in der Regel auf klare Signale der Geld- und Fiskalbehörden wartet, bevor er handelt.

Es sei darauf hingewiesen, dass wir diese Ansicht derzeit noch nicht quantitativ belegt haben, aber durch die Analyse der Diagramme können wir diese Einschätzung stützen.

Angenommen, die globale Liquidität expandiert erneut, nachdem Bitcoin seinen Höchststand erreicht hat, dann besteht unsere Hauptaufgabe darin, die Auslöser für den Rückgang der globalen Liquidität zu identifizieren.

Im letzten Zyklus waren die Auslöser hohe Inflation und die von der Federal Reserve erzwungenen schnellen Zinserhöhungen. Das war der Grund für die „vorzeitige Positionierung“ des Marktes im November 2021, als die Liquiditätsverknappung von der Geldpolitik der Zentralbank getrieben wurde.

Was könnte der Auslöser in diesem Zyklus sein?

Im aktuellen Zyklus dürfte der Druck zur Liquiditätsverknappung möglicherweise nicht von der Federal Reserve ausgehen (der Markt erwartet Zinssenkungen im Oktober und Dezember), sondern von der Fiskalpolitik.

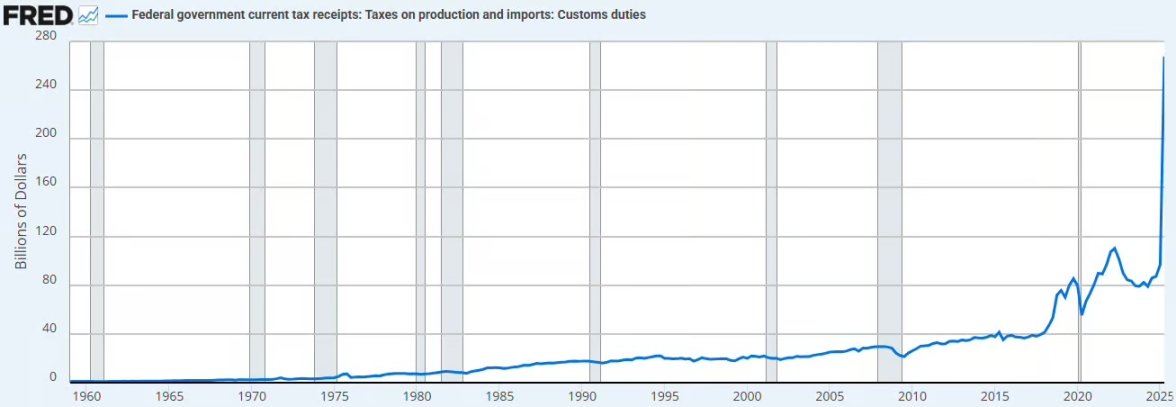

Erwartete fiskalische Auswirkungen: Erhöhung der Zölle und Kürzung der BBB-Ausgaben

Erwartete Zolleinnahmen: Bei einem angenommenen Zollsatz von 13 % könnten die jährlichen Zolleinnahmen um 380 Milliarden US-Dollar steigen. Die folgende Grafik zeigt die Auswirkungen der bisherigen Zolleinnahmen.

Datenquelle: Federal Reserve Economic Database

Dies führt dazu, dass Liquidität aus dem privaten Sektor abgezogen und zurück auf die Konten des öffentlichen Sektors geleitet wird.

Wir glauben, dass diese Maßnahme, selbst wenn sie keine Deflation auslöst, zumindest deflationären Druck erzeugen wird.

Ausgabenkürzungen: Das Congressional Budget Office (CBO) der USA erwartet, dass in den nächsten zehn Jahren Ausgaben in Höhe von 1.2 bis 1.3 Billionen US-Dollar gekürzt werden, darunter Reformen bei Medicaid und Kürzungen beim Supplemental Nutrition Assistance Program (SNAP), was jährlich etwa 125 Milliarden US-Dollar weniger Ausgaben bedeutet.

Zusammen mit den zusätzlichen Zolleinnahmen ergibt sich eine jährliche fiskalische Straffung von 505 Milliarden US-Dollar, was 1,7 % des US-Bruttoinlandsprodukts entspricht.

Allerdings wird es ab 2026 in den USA wirksame Steuersenkungen für Unternehmen geben, einschließlich Steuerbefreiungen für Trinkgeldeinnahmen. Gleichzeitig werden jährlich zusätzliche 35 Milliarden US-Dollar für Infrastruktur, Verteidigung, ländliche Krankenhäuser, NASA usw. bereitgestellt.

Diese Maßnahmen könnten die fiskalische Straffung durch Zölle und Ausgabenkürzungen ausgleichen – aber reicht das aus?

Wenn Bitcoin tatsächlich an der Zyklusspitze erneut die Liquidität anführt, glauben wir, dass er sich derzeit „vorzeitig positioniert“ und die negativen Auswirkungen der fiskalischen Straffung auf die Liquidität einpreist.

Vielleicht haben Sie in Interviews schon öfter gehört, wie Bessent sagt: „Wir wollen die Wirtschaft durch den privaten Sektor stimulieren.“

Wir stimmen dieser Richtung zu, aber der Weg dorthin könnte holprig sein. Deshalb besteht die Trump-Regierung auf deutlichen Zinssenkungen, um den Übergang zu einem neuen Wirtschaftsmodell zu erleichtern.

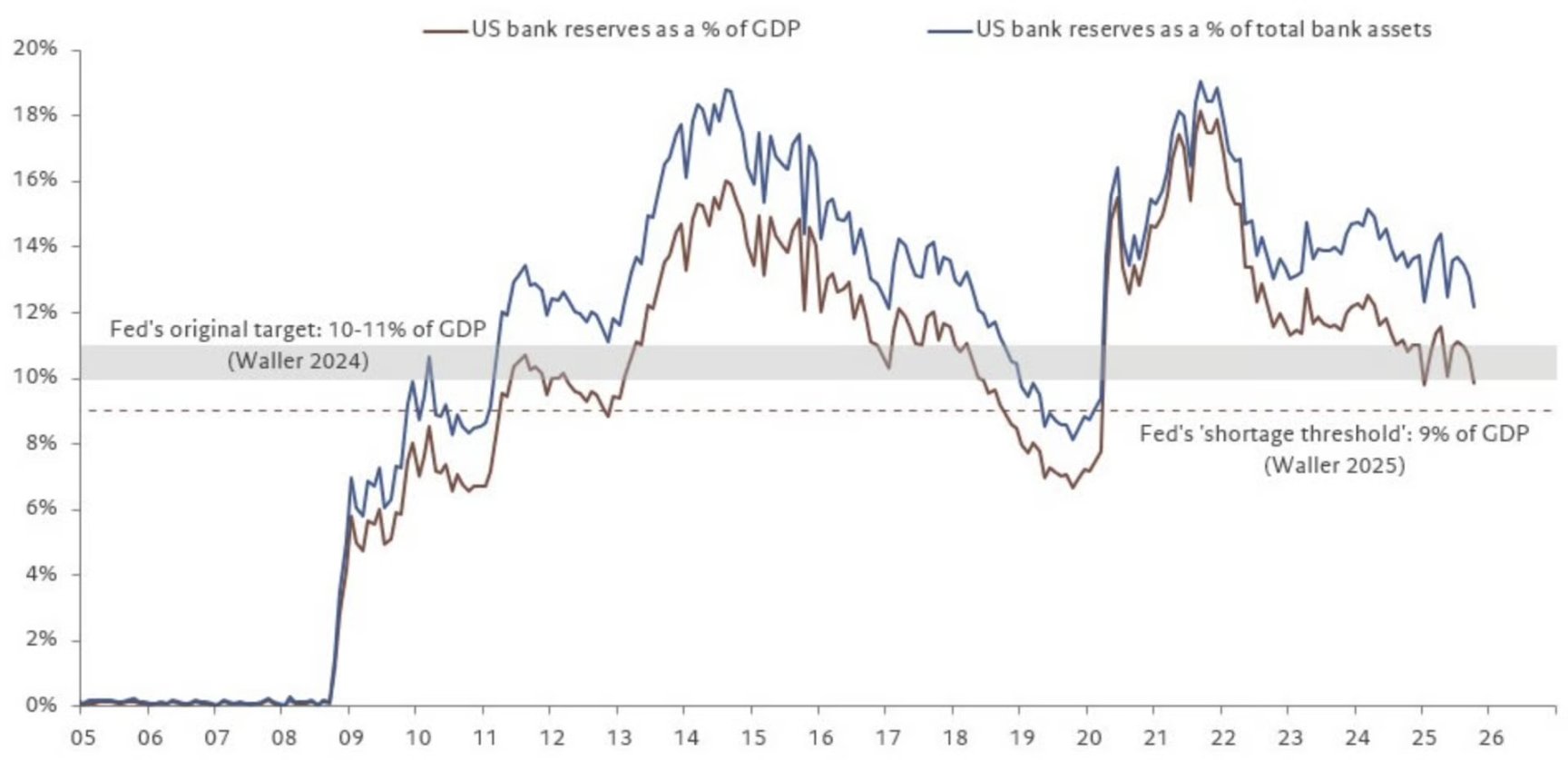

Liquidität im Bankensektor

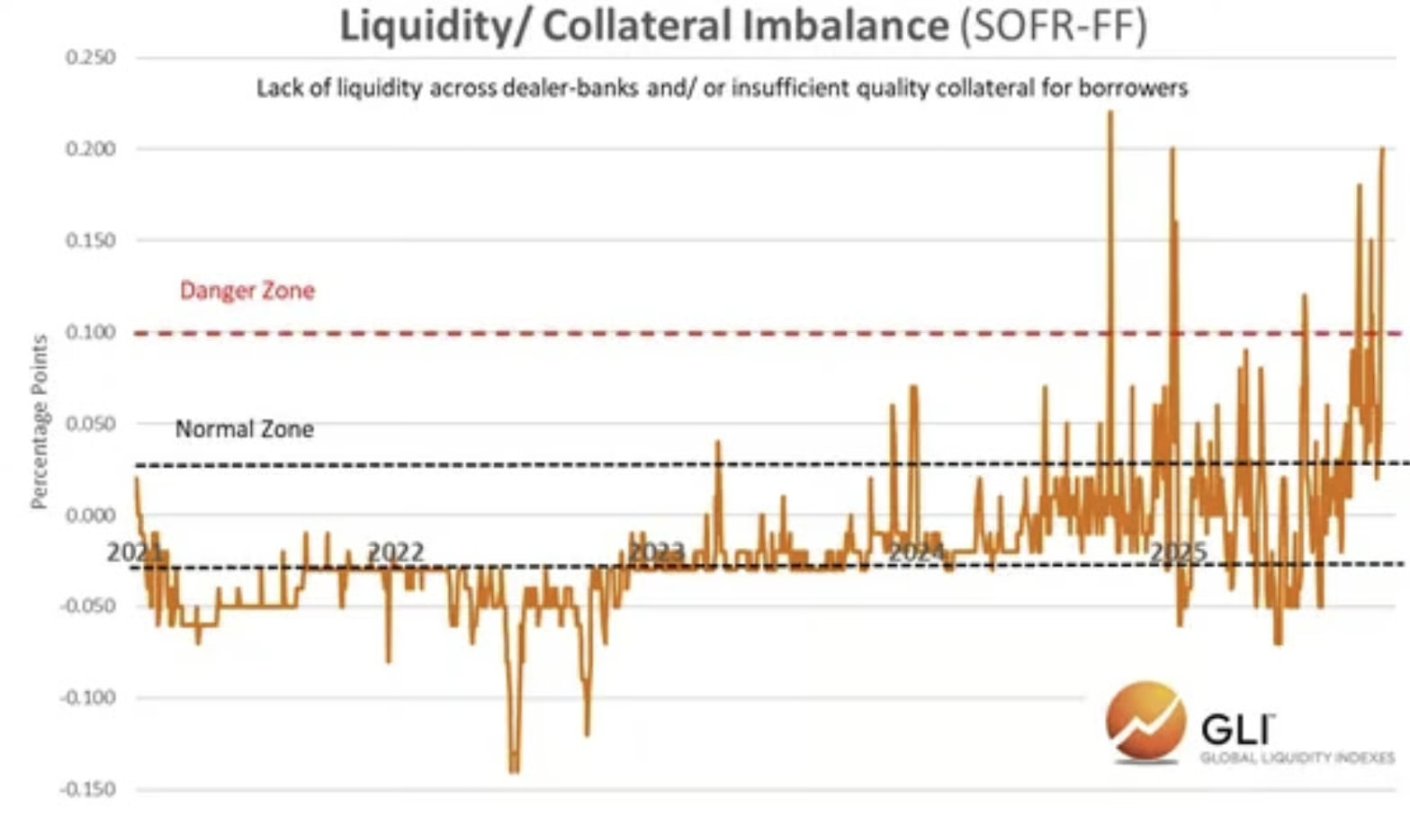

Neben den oben genannten potenziellen fiskalpolitischen Veränderungen beobachten wir auch eine Verknappung der Liquidität im Bankensektor.

Die folgende Grafik zeigt, dass das Ungleichgewicht zwischen der Liquidität unter den Market-Maker-Banken während der Overnight-Finanzierungsphase und den verfügbaren Sicherheiten immer größer wird. Dies deutet darauf hin, dass der Geldmarkt mit Liquiditätsengpässen konfrontiert ist: Die Market Maker haben entweder zu wenig Bargeld oder zu wenig Sicherheiten.

Dieses Phänomen steht im Einklang mit folgenden Faktoren:

- Fiskalische Straffung;

- Fortgesetzte Bilanzverkürzung der Federal Reserve;

- Wiederaufbau des allgemeinen Kontostands des Finanzministeriums.

Datenquelle: Global Liquidity Indexes

Mit dem Fortschreiten dieser Faktoren nähern sich die Bankreserven dem von der Federal Reserve festgelegten Mangelniveau.

Datenquelle: @fwred

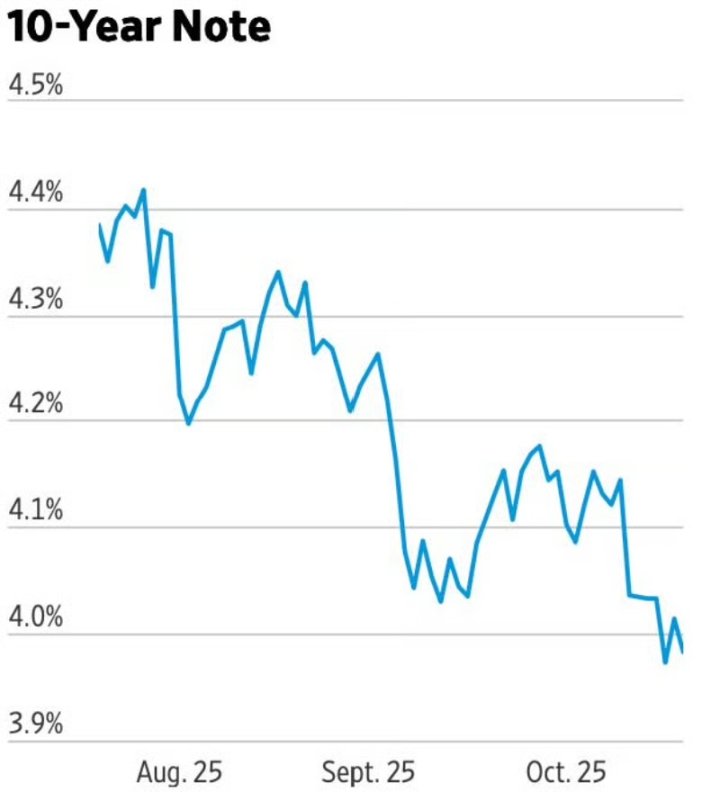

Zusammenfassend deuten viele Anzeichen darauf hin, dass sich Probleme zusammenbrauen, was auch durch die Entwicklung am Anleihemarkt bestätigt zu werden scheint.

Fazit

Es ist offensichtlich, dass Bitcoin an den Spitzen der beiden vorherigen Zyklen die globale Liquidität angeführt hat. Im Zyklus 2021 hat Bitcoin frühzeitig die Trends von hoher Inflation und Zinserhöhungen erspürt; damals trieb die Biden-Regierung den Übergang zu einem fiskalisch dominierten Wirtschaftsmodell voran, was im aktuellen Zyklus der Hauptfaktor für die Bitcoin-Liquidität ist.

Und jetzt?

Wir bewegen uns allmählich aus dem fiskalisch dominierten Modell heraus. Unserer Ansicht nach könnten Risikoanlagen während dieses Übergangs negativ beeinflusst werden.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Top 3 Krypto-Projekte, die man 2025 im Auge behalten sollte: Ozak AI, Solana und Ethereum

Aus eigener Erfahrung: Der Black Swan im Kryptomarkt am 11. Oktober und der Zusammenbruch des CS2-Skin-Marktes – Ich habe die Todesfalle der „Mittelsmänner“ entdeckt

Du denkst, du verdienst an der Preisdifferenz, dabei bezahlst du in Wirklichkeit für das systemische Risiko.

Rumble arbeitet mit Tether zusammen, um bis Mitte Dezember Bitcoin-Trinkgelder für Creator einzuführen