Asiatische Börsen führen eine „geheime Offensive“ gegen die DAT Company durch.

Quelle: Bloomberg

Originaltitel: Asia's Biggest Stock Exchanges PushBack Against Companies Hoarding Crypto

Autoren: Alice French, Richard Henderson, Kiuyan Wong, Yasutaka Tamura

Übersetzung und Zusammenstellung: BitpushNews

Anmerkung des Übersetzers:

Möchten Sie mit börsennotierten Unternehmen Bitcoin kaufen und davon profitieren? Diese Strategie könnte in Asien bald nicht mehr funktionieren. In letzter Zeit haben Börsen von Hongkong bis Australien stillschweigend Maßnahmen ergriffen, um börsennotierte Unternehmen daran zu hindern, zu „Kryptowährungs-Hortern“ zu werden. Dieser Artikel zeigt, wie Regulierungsbehörden und Börsen im asiatisch-pazifischen Raum auf institutioneller Ebene gemeinsam gegen diese Entwicklung vorgehen. Dabei handelt es sich nicht nur um ein einfaches Compliance-Problem, sondern es könnte die Geschäftslogik und die regionale Verteilung von globalen Krypto-Asset-Reserven grundlegend verändern.

Nachfolgend der Haupttext:

Mehrere der wichtigsten Börsen im asiatisch-pazifischen Raum verschärfen die Überprüfung einer besonderen Art von börsennotierten Unternehmen – solcher, die sich im Wesentlichen in Krypto-Horter verwandelt haben, anstatt ihr traditionelles Kerngeschäft zu betreiben.

Ein Beispiel ist die Hong Kong Stock Exchange (HKEX): Laut informierten Kreisen hat sie in den letzten Monaten mindestens fünf Unternehmen, die sich in einen „digitalen Asset-Treasury“ umwandeln wollten, infrage gestellt. Gemäß den Börsenvorschriften können börsennotierte Unternehmen, die einen zu hohen Anteil an liquiden Vermögenswerten (einschließlich Kryptowährungen) halten, die Anforderungen für eine fortgesetzte Notierung nicht erfüllen. Bisher wurden alle Anträge auf Umwandlung dieser Unternehmen abgelehnt.

Nicht nur in Hongkong, sondern auch Regulierungsbehörden und Börsen von Indien bis Australien zeigen eine ähnliche vorsichtige Haltung gegenüber diesen sogenannten „Digital Asset Treasury Companies“ (DAT).

Diese schleichende Verschärfung der Regulierung richtet sich nicht nur gegen Kryptowährungen selbst, sondern auch gegen das Geschäftsmodell börsennotierter Unternehmen, die diese als Kernvermögen halten. Dies könnte zusätzliche Unsicherheiten für den seit 2025 anhaltenden Aufwärtstrend des Kryptomarkts bedeuten.

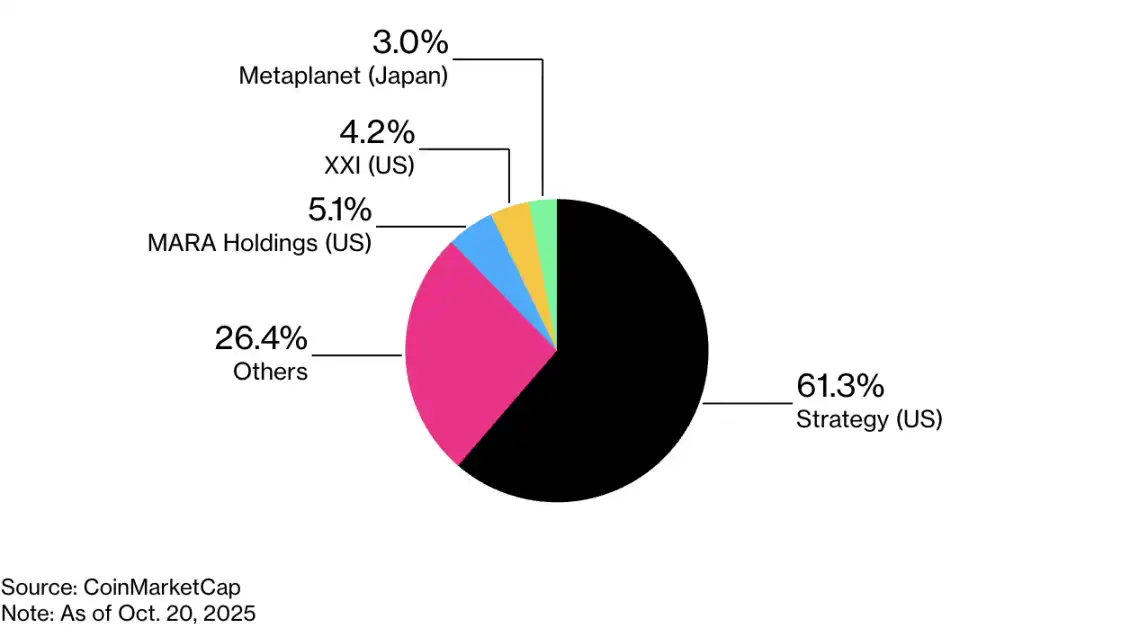

Bemerkenswert ist, dass der diesjährige Anstieg des Kryptomarkts – Bitcoin erreichte am 6. Oktober ein Allzeithoch von 126.251 US-Dollar und stieg im Jahresverlauf um 18 % – teilweise auf den Kapitalzufluss dieser Horter-Unternehmen zurückzuführen ist. Seit MicroStrategy (Marktkapitalisierung ca. 70 Milliarden US-Dollar) dieses Modell erfolgreich umgesetzt hat, sind weltweit zahlreiche Nachahmer entstanden. Viele dieser Unternehmen haben eine Marktkapitalisierung, die sogar über dem Nettovermögen ihrer gehaltenen Kryptowährungen liegt, was die starke Nachfrage des Marktes nach dieser Erzählung widerspiegelt.

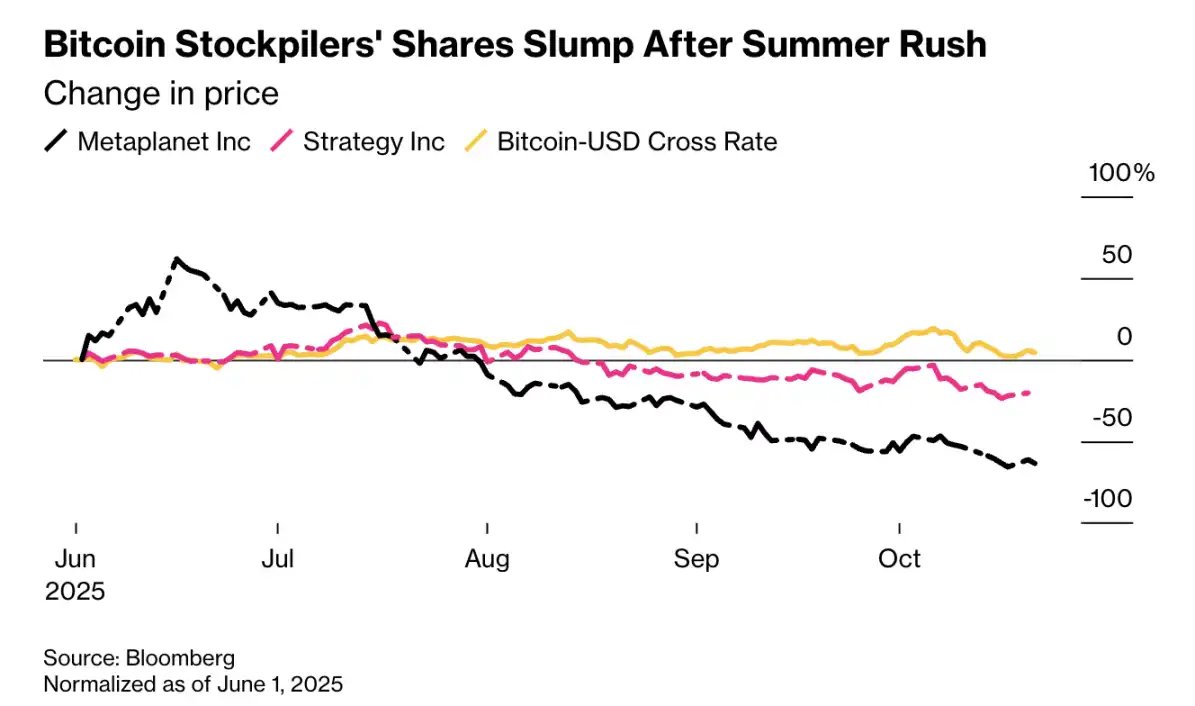

Kürzlich hat sich die Kaufgeschwindigkeit der Digital Asset Treasury Companies (DAT) verlangsamt, und ihre Aktienkurse sind gefallen – im Einklang mit dem starken Ausverkauf auf dem gesamten Kryptomarkt.

Laut einem aktuellen Bericht von 10X Research aus Singapur haben Privatanleger bei DAT-Transaktionen etwa 17 Milliarden US-Dollar verloren.

Auf den Märkten im asiatisch-pazifischen Raum könnten die Bedenken der Börsenbetreiber die Pläne der Krypto-Horter vollständig vereiteln.

„Die Börsenvorschriften bestimmen direkt die Geschwindigkeit und das Maß an Regulierung, mit dem das Krypto-Treasury-Modell betrieben werden kann“, sagte Rick Maeda, Kryptoanalyst bei Presto Research mit Sitz in Tokio. Er fügte hinzu, dass vorhersehbare und lockere Regeln Kapital anziehen und das Vertrauen der Investoren stärken könnten, während strengere Umgebungen die Umsetzung von Digital Asset Treasury Companies verlangsamen würden.

„Cash-Shell“-Unternehmen im Visier

Nach den Regeln der Hong Kong Stock Exchange wird ein börsennotiertes Unternehmen, dessen Vermögenswerte überwiegend aus Bargeld oder kurzfristigen Investitionen bestehen, als „Cash Company“ eingestuft, und seine Aktien können vom Handel ausgesetzt werden. Dieser Mechanismus soll verhindern, dass Mantelgesellschaften ihren Börsenstatus für Kapitaltransaktionen missbrauchen.

Für Unternehmen, die ihr Geschäft auf das Horten von Kryptowährungen umstellen möchten, ist laut Simon Hawkins, Partner bei der Kanzlei Latham & Watkins, entscheidend, ob sie den Regulierungsbehörden nachweisen können, dass „der Erwerb von Krypto-Assets einen Teil ihres Kerngeschäfts darstellt“.

Informierte Kreise berichten weiter, dass es auf dem Hongkonger Markt derzeit de facto verboten ist, dass bestehende börsennotierte Unternehmen sich vollständig in reine Krypto-Horter umwandeln.

Obwohl sich ein Sprecher der Hong Kong Stock Exchange nicht zu Einzelfällen äußerte, betonte er, dass ihr Regulierungsrahmen darauf abzielt, „die Durchführbarkeit, Nachhaltigkeit und Substanz des Geschäfts und der Betriebe aller börsennotierten und potenziell börsennotierten Unternehmen sicherzustellen“.

In einem ähnlichen Fall lehnte die Bombay Stock Exchange (BSE) letzten Monat den Antrag von Jetking Infotrain auf Notierung einer bevorrechtigten Aktienemission ab. Das Unternehmen hatte angekündigt, einen Teil der Mittel in Kryptowährungen zu investieren. Ein Einreichungsdokument zeigt, dass das Unternehmen gegen diese Entscheidung Berufung einlegt. BSE und Jetking haben auf Anfragen zur Stellungnahme nicht reagiert.

In Australien verbietet die Australian Securities Exchange (ASX Ltd.), dass börsennotierte Unternehmen 50 % oder mehr ihrer Bilanzmittel in Bargeld oder bargeldähnliche Vermögenswerte investieren. Steve Orenstein, CEO von Locate Technologies Ltd., sagte, dass diese Bestimmung die Umsetzung des Krypto-Treasury-Modells „praktisch unmöglich“ mache. Ein Sprecher teilte mit, dass dieses Unternehmen, das sich von einem Softwareunternehmen zu einem Bitcoin-Käufer gewandelt hat, derzeit seinen Börsenplatz von Australien nach Neuseeland verlegt, da die New Zealand Exchange (NZX Ltd.) bereit ist, Digital Asset Treasury Companies (DAT) aufzunehmen.

Ein Sprecher der ASX erklärte, dass börsennotierte Unternehmen, die in Bitcoin oder Ethereum investieren wollen, „empfohlen wird, ihre Investmentprodukte als Exchange Traded Funds (ETF) zu gestalten“. Andernfalls „werden sie wahrscheinlich nicht als geeignet für die offizielle Notierung angesehen“.

Sie erklärten, dass die ASX die Krypto-Treasury-Strategie nicht verbietet, warnten jedoch, dass mögliche Konflikte mit den Börsenvorschriften sorgfältig behandelt werden müssen.

Kontroversen um japanische Krypto-Horter

Japan ist im asiatisch-pazifischen Raum eine bemerkenswerte Ausnahme. Dort ist es üblich, dass börsennotierte Unternehmen große Bargeldbestände halten, und die Börsenvorschriften für Digital Asset Treasury Companies (DAT) sind relativ locker und gewähren ihnen große Freiheiten.

Hiromi Yamaji, CEO der Japan Exchange Group, sagte auf einer Pressekonferenz am 26. September: „Sobald ein Unternehmen börsennotiert ist, ist es – sofern eine angemessene Offenlegung erfolgt, zum Beispiel dass es Bitcoin kauft – ziemlich schwierig, solche Handlungen sofort als inakzeptabel einzustufen.“

Laut Daten von BitcoinTreasuries.net gibt es in Japan 14 börsennotierte Bitcoin-Käufer – die meisten in Asien. Dazu gehört das Hotelunternehmen Metaplanet Inc., das zu den frühen Anwendern des Digital Asset Treasury-Modells zählt und derzeit etwa 3,3 Milliarden US-Dollar in Bitcoin hält. Seit Beginn der Umstellung Anfang 2024 stieg der Aktienkurs des Unternehmens bis Mitte Juni auf ein Hoch von 1.930 Yen, ist aber seither um mehr als 70 % gefallen.

In Japan gab es auch einige eher ungewöhnliche Bitcoin-Kaufpläne: Der in Tokio ansässige, börsennotierte Betreiber von Nagelstudios Convano Inc. kündigte im August an, rund 434 Milliarden Yen (3 Milliarden US-Dollar) aufzubringen, um 21.000 Bitcoin zu kaufen. Zu diesem Zeitpunkt entsprach die Marktkapitalisierung des Unternehmens nur einem Bruchteil dieser Summe.

Selbst bei den japanischen Krypto-Hortern zeigen sich Anzeichen von Reibungen. Einer der weltweit größten Indexanbieter, MSCI, schlug nach einer Untersuchung der internationalen Aktienemission von Metaplanet im September (1,4 Milliarden US-Dollar) vor, große Digital Asset Treasury Companies (DAT) aus seinen globalen Indizes auszuschließen. Metaplanet wurde im Februar dieses Jahres in den MSCI Japan Small Cap Index aufgenommen und gab an, den Großteil der Mittel für den Kauf von Bitcoin zu verwenden. Später kaufte das Unternehmen weitere 10.687 Token. Metaplanet hat auf Anfragen zur Stellungnahme nicht reagiert.

MSCI erklärte in einer Mitteilung, dass Digital Asset Treasury Companies (DAT) Merkmale von Investmentfonds aufweisen könnten und daher nicht für die Aufnahme in seine Indizes qualifiziert seien. MSCI empfiehlt, Unternehmen, deren Krypto-Assets 50 % oder mehr ihrer Gesamtvermögenswerte ausmachen, auszuschließen.

Der japanische Aktienanalyst Travis Lundy wies in einem Bericht auf Smartkarma weiter darauf hin, dass, sobald DAT-Unternehmen aus den Indizes ausgeschlossen werden, die passiven Kapitalzuflüsse von Indexfonds versiegen würden. Er glaubt, dass dies die Bewertungsprämie, die durch das Kurs-Buchwert-Verhältnis gestützt wird, vollständig untergraben könnte.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

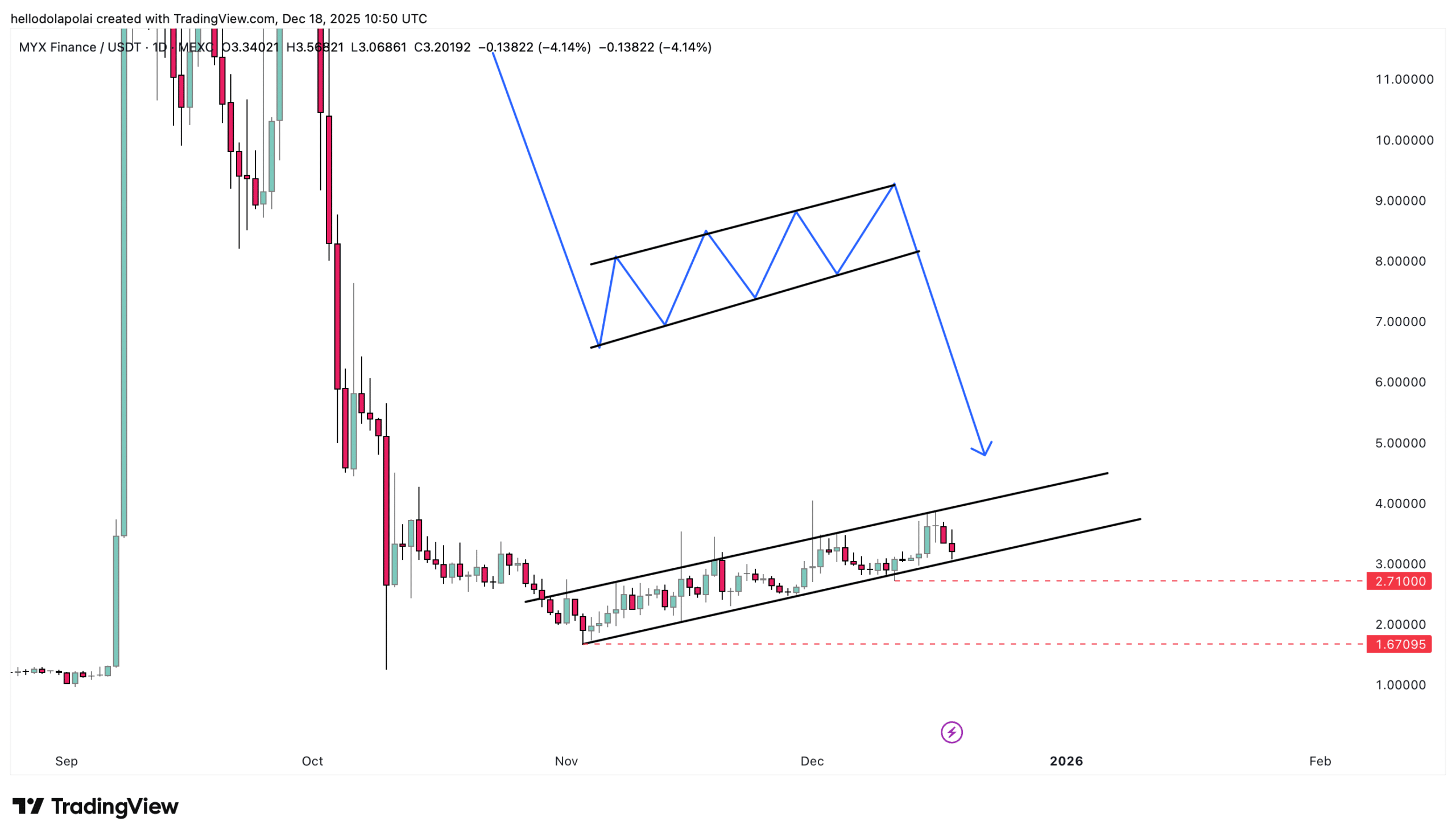

MYX fällt um 11 %, da die Liquidität austrocknet – Können die Bullen diese Unterstützung verteidigen?

OpenAI ausschalten? Die Ambitionen der Open-Source-AI-Plattform Sentient gehen noch weiter