Wenn der Debasement-Trade Bitcoin beflügeln würde, warum ist der Markt dann im Minus?

Bitcoin wurde zum Zeitpunkt der Veröffentlichung bei $117.729,81 gehandelt und hatte Schwierigkeiten, die Gewinne von seinem Allzeithoch bei $126.000 auszubauen, da kurzfristige Positionsdynamiken und risikoscheue Ströme die mittelfristige Entwertungs-These dominierten.

Die Entwertungs-These gewann an Popularität, nachdem JPMorgan am 1. Oktober einen Bericht zu diesem Thema veröffentlichte. Die These basiert auf der Erwartung, dass fiskalische Expansion und Währungsabwertung die Nachfrage nach harten Vermögenswerten antreiben werden.

Folglich würden Vermögenswerte, die Kaufkraft behalten, wie Gold und Bitcoin, unter diesen Bedingungen bevorzugt werden. Vor diesem Hintergrund erreichte Gold am 10. Oktober ein neues Allzeithoch von $4.059,38.

Aber wenn Gold von der Entwertungs-These profitiert, warum ist Bitcoin in dieser Woche um 4,2% gefallen?

Kurzfristiger Druck

Der US-Dollar ist in dieser Woche zum Zeitpunkt der Veröffentlichung um 1,3% gestiegen und nähert sich damit seinem besten Wochenschluss seit Mitte November 2024.

Die Bewegung begann, nachdem japanische Staatsanleihen ihre höchste Rendite seit 17 Jahren erreichten, was den US-Dollar stärkte.

Händler begannen Mitte der Woche, Risiken abzubauen, als Gerüchte über eine Aktienblase aufkamen, ausgelöst durch Aktien, die sich nahe ihrer Allzeithochs bewegten.

Am 10. Oktober drohte Präsident Donald Trump mit Zöllen gegen China als Reaktion auf dessen Kontrolle über Seltene Erden, die die Lieferkette für Technikhardware antreiben.

Reflexionen zur Marktstruktur

Die makroökonomischen Entwicklungen beeinflussten eine der wichtigsten Stützen von Bitcoins Kursentwicklung, nämlich die Nachfrage von börsengehandelten Fonds (ETFs).

Trotz Zuflüssen von über $1,2 Milliarden am 6. Oktober, dem zweithöchsten Tageswert aller Zeiten, gingen die Bitcoin-ETF-Zuflüsse am folgenden Tag auf $875,6 Millionen zurück.

Daten von Farside Investors zeigen, dass die Zuflüsse am 8. Oktober noch weiter zurückgingen und insgesamt $440,7 Millionen betrugen. Am 9. Oktober verzeichneten die Bitcoin-ETFs nahezu $198 Millionen an Zuflüssen, der geringste Betrag während ihrer Serie von neun positiven Tagen.

Am 10. Oktober führte die Trump-Drohung zu einer risikoscheuen Schwankung, die Long-Liquidationen in Höhe von insgesamt $807 Millionen innerhalb von 24 Stunden auslöste, wobei $580 Millionen davon in nur vier Stunden ausgelöscht wurden.

Vorübergehender Rückschlag

Trotz des derzeit unruhigen Umfelds scheint Bitcoin im vierten Quartal weiterhin stark performen zu können.

Die Aktienpause, die volatile Nachfrage nach sicheren Häfen und der Handelsschock zum Wochenausklang verringerten die Dringlichkeit der Investoren, auf Höchstständen nachzukaufen.

Darüber hinaus spiegelt die Konsolidierung von Bitcoin Gewinnmitnahmen nach einer 7%-Rallye auf $126.000 wider und nicht etwa eine Verschlechterung der Fundamentaldaten.

Die Entwertungs-Erzählung bleibt bestehen, aber Positionsbereinigungen und Flussdynamiken werden wahrscheinlich die kurzfristige Kursentwicklung bestimmen, bevor makroökonomische Rückenwinde wieder die Kontrolle übernehmen.

Der Beitrag If the debasement trade would catapult Bitcoin, why is the market down? erschien zuerst auf CryptoSlate.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Kryptowährungs-Enthusiasten, die im K-Linien-Chart Wahrsagerei betreiben

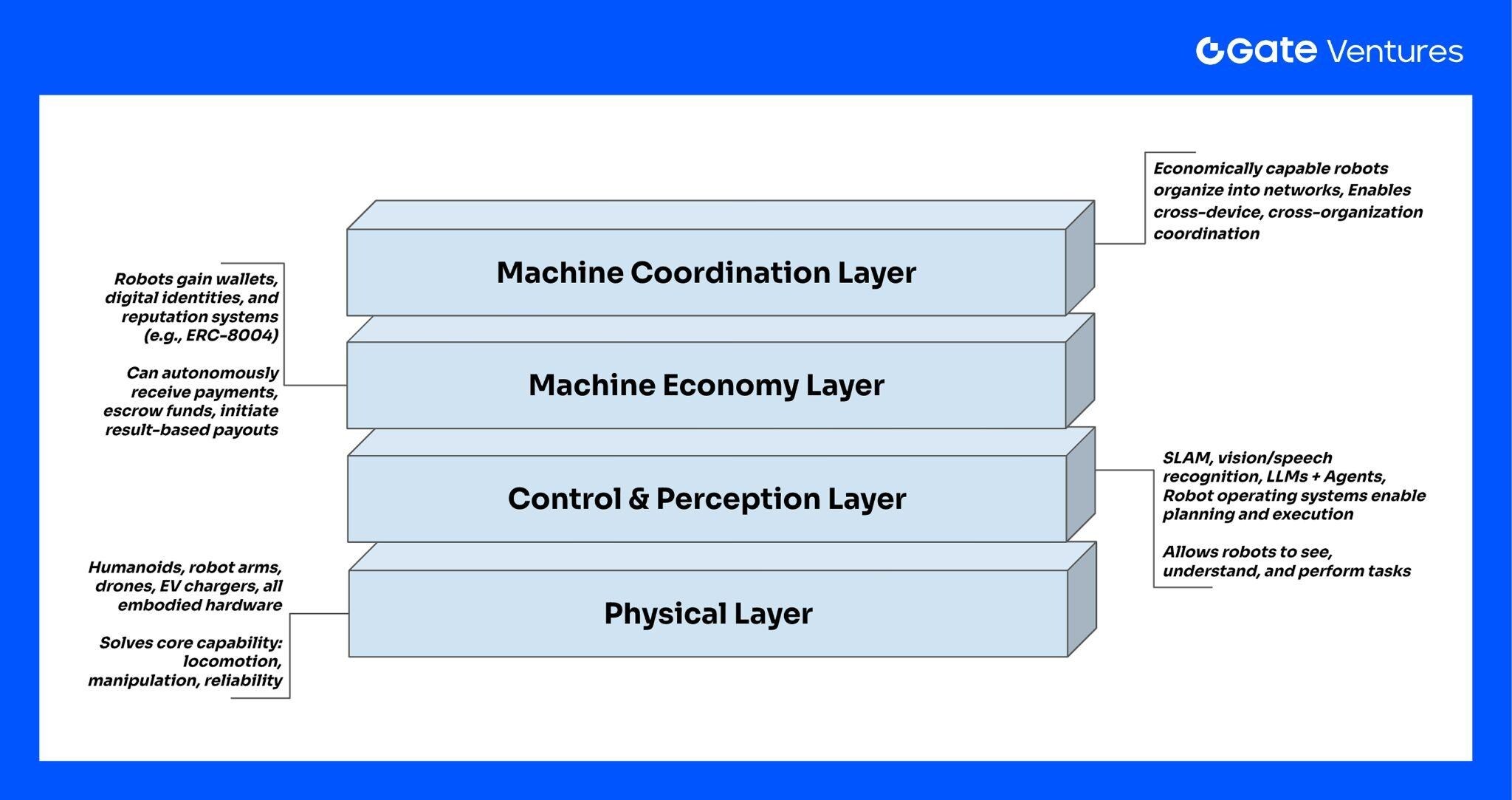

Der Aufstieg der Maschinenökonomie: Wie Web3 Roboter von Werkzeugen zu autonomen Systemen macht