Verfasst von: kkk, Rhythm

Am 24. September gaben die US-Börsenaufsichtsbehörde (SEC) und die Financial Industry Regulatory Authority (Finra) gemeinsam bekannt, dass sie über 200 börsennotierte Unternehmen untersuchen werden, die zuvor Pläne für Crypto Treasury angekündigt hatten. Der Grund: Kurz vor der Veröffentlichung entsprechender Nachrichten kam es bei diesen Unternehmen häufig zu „ungewöhnlichen Kursschwankungen“.

Seit MicroStrategy als erstes Unternehmen Bitcoin in seine Bilanz aufgenommen hat, ist „Crypto Treasury“ zu einer sensationellen „finanziellen Alchemie“ am US-Aktienmarkt geworden – Aktien von Newcomern wie Bitmine oder SharpLink sind durch ähnliche Maßnahmen um ein Vielfaches gestiegen. Laut Daten von Architect Partners haben seit 2025 bereits 212 neue Unternehmen angekündigt, rund 1020 Millionen US-Dollar für den Kauf von BTC, ETH und anderen führenden Krypto-Assets aufzubringen.

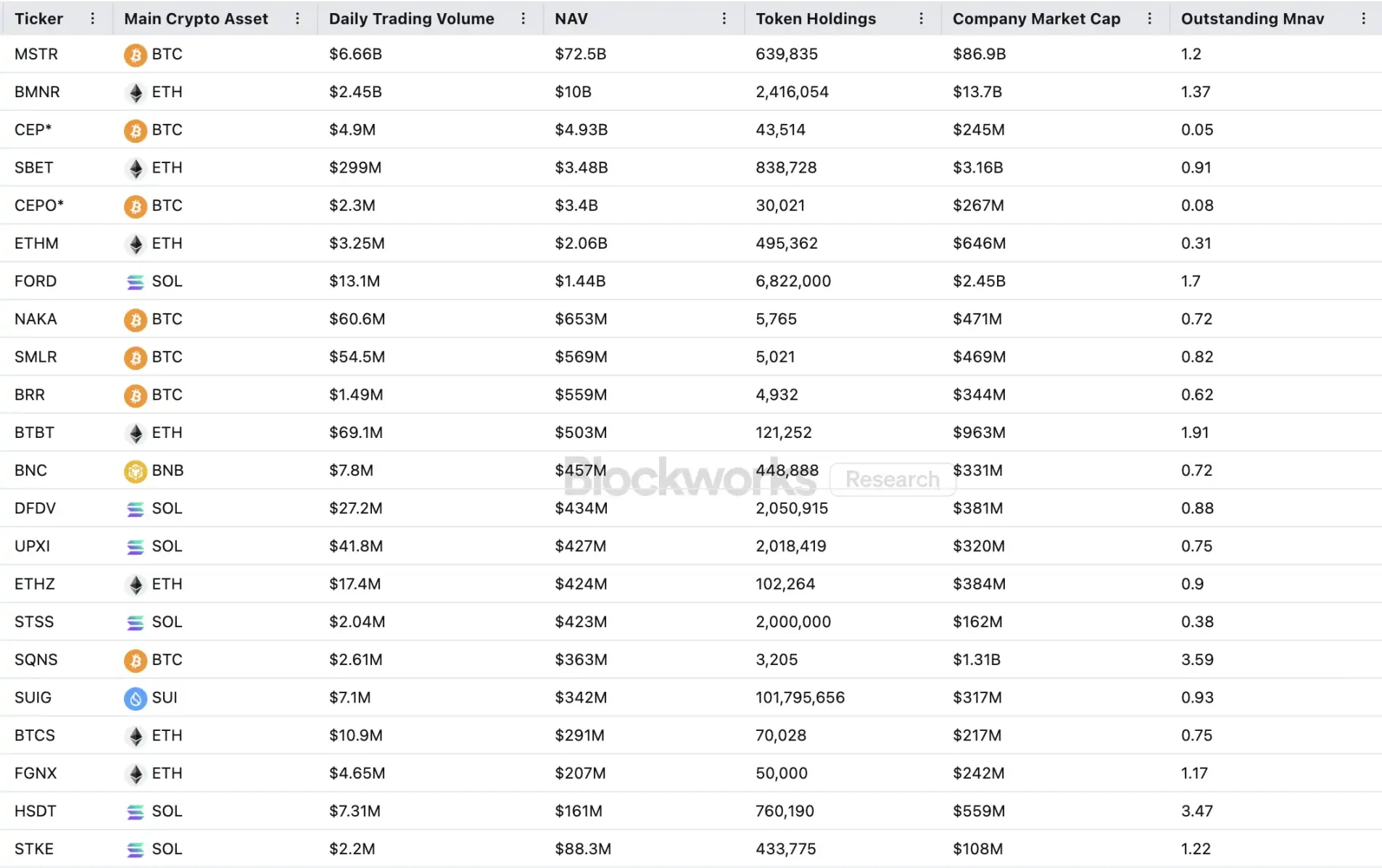

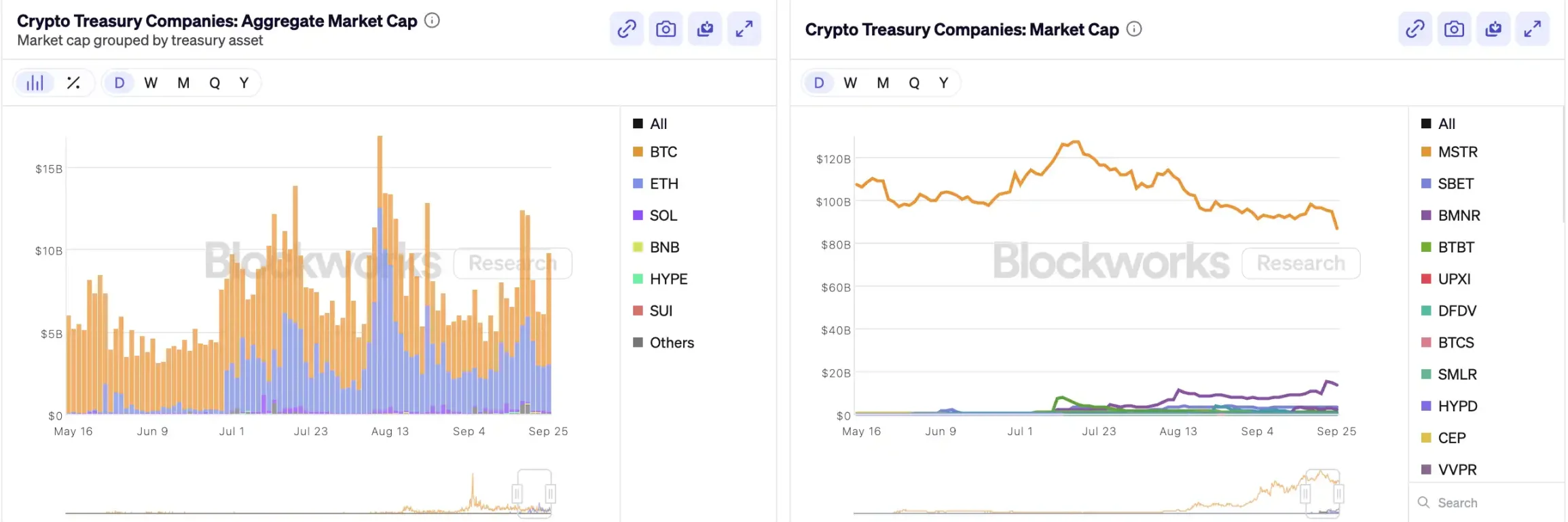

Doch während dieser Kapitalrausch die Preise in die Höhe trieb, wurden auch zahlreiche Zweifel laut. Das mNAV (Marktkapitalisierung zu Buchwert pro Aktie) von MSTR fiel innerhalb eines Monats von 1,6 auf 1,2, und bei den zwanzig größten Crypto Treasury-Unternehmen liegt das mNAV bei zwei Dritteln unter 1. Stimmen zu Asset-Blasen und Insiderhandel werden immer lauter – dieser neue Trend der Asset-Allokation steht vor beispiellosen regulatorischen Herausforderungen.

Wie funktioniert das Flywheel der Crypto Treasury-Unternehmen?

Das Finanzierungs-Flywheel der Treasury-Unternehmen basiert auf dem mNAV-Mechanismus. Im Kern handelt es sich um eine reflexive Flywheel-Logik, die es Treasury-Unternehmen im Bullenmarkt ermöglicht, scheinbar „unbegrenzte Munition“ zu haben. mNAV bezeichnet das Verhältnis von Marktkapitalisierung (P) zum Nettoinventarwert pro Aktie (NAV). Im Kontext von Treasury-Strategieunternehmen bezieht sich NAV auf den Wert der gehaltenen digitalen Vermögenswerte.

Wenn der Aktienkurs P über dem Nettoinventarwert pro Aktie NAV liegt (also mNAV > 1), kann das Unternehmen kontinuierlich Kapital aufnehmen und dieses erneut in digitale Vermögenswerte investieren. Jede Kapitalerhöhung und jeder Kauf erhöht die Bestände und den Buchwert pro Aktie, was das Vertrauen in die Unternehmensstory weiter stärkt und den Aktienkurs weiter steigen lässt. So beginnt ein geschlossener positiver Feedback-Loop: mNAV steigt → Kapitalerhöhung → Kauf digitaler Assets → Bestände pro Aktie steigen → Marktvertrauen wächst → Aktienkurs steigt erneut. Dank dieses Mechanismus konnte MicroStrategy in den letzten Jahren kontinuierlich Kapital aufnehmen und Bitcoin kaufen, ohne die Aktien stark zu verwässern.

Sobald Aktienkurs und Liquidität hoch genug sind, kann das Unternehmen eine ganze Reihe institutioneller Finanzierungsmöglichkeiten freischalten: Es kann Anleihen, Wandelanleihen, Vorzugsaktien und andere Finanzierungsinstrumente ausgeben, um die Marktstory in Bilanzwerte zu verwandeln und so den Aktienkurs weiter zu steigern – das Flywheel dreht sich weiter. Das Spiel besteht im Wesentlichen aus einer komplexen Resonanz zwischen Aktienkurs, Story und Kapitalstruktur.

Doch mNAV ist ein zweischneidiges Schwert. Ein Aufschlag kann großes Marktvertrauen bedeuten, aber auch reine Spekulation sein. Sobald mNAV auf 1 sinkt oder darunter fällt, wechselt der Markt von der „Wertsteigerungslogik“ zur „Verwässerungslogik“. Wenn dann auch noch der Tokenpreis fällt, dreht sich das Flywheel ins Negative – es kommt zu einem Doppelschlag gegen Marktkapitalisierung und Vertrauen. Die Finanzierung der Treasury-Strategieunternehmen basiert ebenfalls auf dem mNAV-Aufschlags-Flywheel. Bleibt mNAV langfristig im Abschlag, ist kein Raum mehr für Kapitalerhöhungen, und die ohnehin stagnierenden oder vom Delisting bedrohten Small-Cap-Unternehmen werden komplett aus dem Markt gedrängt – das aufgebaute Flywheel kollabiert sofort. Theoretisch wäre es bei mNAV 1 sinnvoller, Bestände zu verkaufen und Aktien zurückzukaufen, um das Gleichgewicht wiederherzustellen. Doch das gilt nicht pauschal – ein Abschlag kann auch auf eine Unterbewertung hindeuten.

Im Bärenmarkt 2022 fiel selbst bei MicroStrategy das mNAV zeitweise unter 1, doch das Unternehmen entschied sich nicht für einen Verkauf der Coins und Rückkauf von Aktien, sondern behielt durch Umschuldung alle Bitcoins. Diese „Durchhalte“-Logik entspringt Saylors visionärem Glauben an BTC als „niemals zu verkaufende“ Kern-Sicherheiten. Doch diesen Weg können nicht alle Treasury-Unternehmen gehen. Die meisten Altcoin-Treasury-Aktien haben kein stabiles Kerngeschäft – die Umwandlung in ein „Coin-Kauf-Unternehmen“ ist nur ein Überlebensmechanismus, ohne Glaubensgrundlage. Verschlechtert sich das Marktumfeld, werden sie eher verkaufen, um Verluste zu begrenzen oder Gewinne mitzunehmen – was einen Dominoeffekt auslösen kann.

Weiterführende Lektüre: „Erster Coin-Verkauf, Delisting – Coin-Aktien sind nicht mehr die Krypto-Panzer“

Gibt es Insiderhandel?

SharpLink Gaming war eines der ersten Beispiele in dieser „Crypto Treasury-Welle“, das den Markt erschütterte. Am 27. Mai kündigte das Unternehmen an, bis zu 425 Millionen US-Dollar in Ethereum als Reserve-Asset zu investieren. Am Tag der Bekanntgabe schoss der Aktienkurs auf 52 US-Dollar. Merkwürdig war jedoch, dass das Handelsvolumen bereits am 22. Mai deutlich anstieg und der Kurs von 2,7 auf 7 US-Dollar sprang – zu diesem Zeitpunkt hatte das Unternehmen noch keine Mitteilung veröffentlicht oder der SEC Informationen offengelegt.

Dieses Phänomen, dass der Kurs vor der Nachricht steigt, ist kein Einzelfall. MEI Pharma kündigte am 18. Juli eine 100 Millionen US-Dollar Litecoin-Treasury-Strategie an, doch der Kurs stieg bereits vier Tage vor der Nachricht von 2,7 auf 4,4 US-Dollar – fast eine Verdopplung. Das Unternehmen reichte keine wesentlichen Updates ein und veröffentlichte keine Pressemitteilung; ein Sprecher lehnte eine Stellungnahme ab.

Ähnliche Situationen gab es auch bei Mill City Ventures, Kindly MD, Empery Digital, Fundamental Global und 180 Life Sciences Corp – alle zeigten vor der Ankündigung ihrer Crypto Treasury-Pläne in unterschiedlichem Maße auffällige Handelsbewegungen. Ob es zu Informationslecks und vorzeitigen Geschäften kam, ist den Aufsichtsbehörden bereits aufgefallen.

Wird das DAT-Narrativ jetzt zusammenbrechen?

Arthur Hayes, Berater von „Solana MicroStrategy“ Upexi, betont, dass Crypto Treasury zum neuen Narrativ im traditionellen Unternehmensfinanzwesen geworden ist. Er glaubt, dass sich dieser Trend in mehreren führenden Asset-Klassen weiterentwickeln wird. Allerdings muss man klar sehen: Auf jeder Chain können am Ende höchstens ein oder zwei Gewinner hervorgehen.

Gleichzeitig beschleunigt sich der Konzentrationseffekt. Obwohl 2025 bereits über 200 Unternehmen Crypto Treasury-Strategien angekündigt haben – verteilt auf BTC, ETH, SOL, BNB, TRX und andere Chains – konzentrieren sich Kapital und Bewertung schnell auf wenige Unternehmen und Assets. BTC- und ETH-Treasuries dominieren die DAT-Unternehmen. In jeder Asset-Klasse können nur ein oder zwei Unternehmen wirklich groß werden: Im BTC-Bereich ist es MicroStrategy, im ETH-Bereich Bitmine, im SOL-Bereich vielleicht Upexi – die übrigen Projekte können keinen Wettbewerb im großen Stil führen.

Wie Michael Saylor bewiesen hat, gibt es viele institutionelle Fondsmanager, die ein Bitcoin-Exposure wollen, aber weder direkt BTC kaufen noch ETF halten können – sie können aber MSTR-Aktien kaufen. Wenn man ein Unternehmen mit Krypto-Assets in ihren „Compliance-Korb“ packen kann, sind diese Fonds bereit, 2, 3 oder sogar 10 US-Dollar für einen Buchwert von nur 1 US-Dollar zu zahlen. Das ist keine Irrationalität, sondern institutionelles Arbitrage.

Im späteren Zyklus werden weiterhin neue Emittenten auftauchen und zu noch aggressiveren Finanzinstrumenten greifen, um eine höhere Kursflexibilität zu erreichen. Bei fallenden Preisen werden sich diese Praktiken rächen. Arthur Hayes erwartet, dass es in diesem Zyklus zu einem großen DAT-Unfall wie dem FTX-Kollaps kommen wird. Dann werden diese Unternehmen scheitern, ihre Aktien oder Anleihen könnten stark abwerten und erhebliche Marktturbulenzen verursachen.

Auch die Aufsichtsbehörden haben dieses strukturelle Risiko erkannt. Anfang September schlug die Nasdaq eine verstärkte Überprüfung von DAT-Unternehmen vor; heute haben SEC und FINRA gemeinsam eine Untersuchung zu Insiderhandel eingeleitet. Ziel dieser Maßnahmen ist es, den Insider-Spielraum zu verringern, die Emissionshürden und Finanzierungsschwierigkeiten zu erhöhen und so den Manipulationsspielraum neuer DAT-Unternehmen zu begrenzen. Für den Markt bedeutet das: „Pseudo-Leader“ werden schneller aussortiert, während echte Marktführer durch das Narrativ weiter bestehen oder sogar wachsen können.

Fazit

Das Narrativ der Crypto Treasury bleibt bestehen, aber die Hürden steigen, die Regulierung wird strenger und die Blase wird bereinigt. Für Investoren gilt es, die Logik und Arbitragewege hinter der Finanzstruktur zu verstehen und stets auf die Risikobildung hinter dem Narrativ zu achten – diese „On-Chain-Alchemie“ kann nicht unbegrenzt weitergehen: Der Sieger bleibt, der Verlierer scheidet aus.