Das exponentielle Wachstumspotenzial von MUTM im Vergleich zu XRP und ADA: Warum nutzenbasierte Token narrativgetriebene übertreffen

- Krypto-Investoren wenden sich zunehmend nutzenorientierten Token wie Mutuum Finance (MUTM) zu, die narrative-basierte Vermögenswerte wie XRP und ADA übertreffen. - MUTMs deflationäre Rückkäufe, das hybride Kreditmodell und die institutionelle Sicherheit schaffen Knappheit und Rendite; im Vorverkauf wurden 14,9 Millionen US-Dollar eingesammelt. - XRP steht regulatorischen Risiken gegenüber, während ADA auf spekulative Dynamik angewiesen ist – im Gegensatz zu MUTMs strukturiertem Wachstum durch reale Partnerschaften und Multi-Chain-Expansion. - Analysten prognostizieren für MUTM bis 2026 Renditen von über 400 %, getrieben durch EIP-484.

Der Kryptomarkt durchläuft einen Paradigmenwechsel. Investoren allokieren zunehmend Kapital in nutzungsorientierte Token, die greifbaren Mehrwert liefern, anstatt in narrativegetriebene Vermögenswerte, die an spekulativen Hype gebunden sind. Mutuum Finance (MUTM) verkörpert diesen Trend, indem es ein deflationäres Buy-and-Distribute-Modell, Partnerschaften in der realen Welt und eine hybride DeFi-Infrastruktur nutzt, um traditionelle Altcoins wie XRP und ADA zu übertreffen.

MUTMs Utility-First-Modell: Ein Blueprint für nachhaltiges Wachstum

Die Dual-Einkommensstruktur von Mutuum Finance ermöglicht es Nutzern, gleichzeitig passives Einkommen und Token-Wertsteigerung zu erzielen. Durch das Einzahlen von Vermögenswerten wie USDT, ETH oder BTC in Lending Pools erhalten Nutzer mtTokens, die Zinsen von Kreditnehmern generieren, während sie diese staken, um MUTM-Token aus den Protokolleinnahmen zu verdienen [1]. Dieser Zinseszinseffekt wird durch MUTMs Buy-and-Distribute-Mechanismus verstärkt, bei dem 50% der Kreditgebühren für Token-Rückkäufe verwendet werden, was das zirkulierende Angebot jährlich um etwa 10% reduziert [1]. Zum Beispiel: Wenn die Plattform jährliche Gebühren von 10 Millionen Dollar generiert, werden 5 Millionen Dollar für Rückkäufe verwendet, was Knappheit schafft und den Preisdruck nach oben erhöht.

Das hybride Peer-to-Contract (P2C) und Peer-to-Peer (P2P) Lending-Modell von MUTM unterscheidet sich zusätzlich. P2C automatisiert Zinsanpassungen über Smart Contracts, während P2P das direkte Verleihen spekulativer Vermögenswerte wie Meme Coins ermöglicht und das Gegenparteirisiko durch Sicherheitenprüfungen mindert [1]. Dieses Dual-Lending-Framework unterstützt mtUSD, einen an den USD gekoppelten Stablecoin, der darauf ausgelegt ist, Yield Farmer und Trader anzuziehen. Mit einem CertiK Trust Score von 95/100 und einem Bug-Bounty-Programm von 50.000 Dollar entspricht die institutionelle Sicherheit von MUTM den Prioritäten von 60% der DeFi-Nutzer, die Sicherheit über Rendite stellen [1].

XRP’s regulatorische Risiken: Ein zweischneidiges Schwert

Der jüngste juristische Sieg von XRP über die SEC, der es für Privatanleger als Nicht-Wertpapier klassifizierte, führte zu institutionellen Zuflüssen in Höhe von 9.1 Millionen Dollar [1]. Dennoch zeigt die Preis-Konsolidierung nahe 3.11 Dollar die Volatilität und den Wettbewerb durch nutzungsorientierte Token wie MUTM. Während XRPs On-Demand Liquidity (ODL)-Partnerschaften in den VAE und Südostasien wachsen, unterstreicht ein jüngster Rückgang von 7,54% seine Anfälligkeit gegenüber makroökonomischen Veränderungen und regulatorischer Unsicherheit [1].

ADAs spekulative Dynamik: Ein Wettlauf gegen die Zeit

Cardano (ADA) gewinnt durch Cross-Chain-Allianzen mit XRP und die Integration in die Lace Wallet an spekulativer Dynamik, was die Interoperabilität und institutionelle Akzeptanz erhöht [1]. Der ADA-Preis hat sich um 0,85 Dollar konsolidiert, wobei On-Chain-Daten eine Akkumulation durch große Inhaber zeigen. Dennoch ist die Einstufung als Rohstoff unter dem U.S. Clarity Act und eine mögliche Aufnahme in den Grayscale ETF eher narrativ als nutzungsgetrieben. Das jährliche Wachstum der ADA-Verwahrungsbestände um 300% ist beeindruckend, aber ADA steht im Wettbewerb mit Projekten wie Remittix (RTX), das 2025 aufgrund realer Anwendungsfälle im Bereich Krypto-zu-Fiat-Transfers um 540% gestiegen ist [3].

Warum MUTM 2025–2026 übertrifft

Das strukturierte deflationäre Modell von MUTM, die hybride Lending-Infrastruktur und Partnerschaften in der realen Welt schaffen einen Schwungradeffekt, der bei XRP und ADA fehlt. Während XRP mit regulatorischen Risiken kämpft und ADA auf spekulative Dynamik angewiesen ist, positioniert sich MUTM mit seinem Utility-First-Ansatz – der Stablecoin-Emission, automatisiertes Lending und Sicherheitsprüfungen kombiniert – um Liquidität über mehrere Ökosysteme hinweg zu erfassen. Mit den EIP-4844-Upgrades und der Multi-Chain-Expansion auf BNB Chain und Polygon am Horizont ist MUTM bestens aufgestellt, um in einem Markt, der Ertragsgenerierung und Sicherheit priorisiert, zu übertreffen [2].

**Quelle:[3] Strategic Entry Points in XRP, Cardano, and MAGACOIN [https://www.bitget.com/news/detail/12560604933709]

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

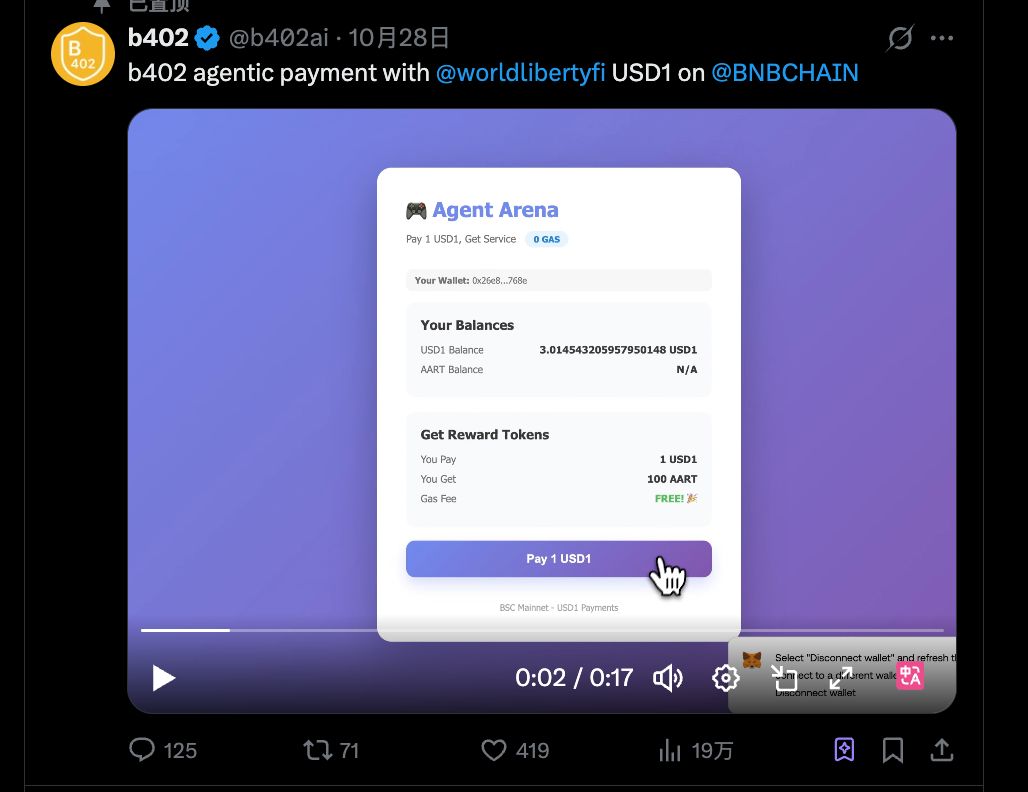

Analyse von b402: Von AI-Zahlungsprotokollen bis hin zu Dienstleistungsmärkten – Die Infrastrukturambitionen von BNBChain

b402 ist nicht nur ein Ersatz für x402 auf BSC, sondern könnte auch der Ausgangspunkt für eine noch größere Chance sein.

Shutdown lässt die Fed ohne wichtige Daten zurück, während die Schwäche am Arbeitsmarkt zunimmt

Institutionelle Investoren wenden sich von Bitcoin und Ethereum ab

Decred (DCR) Preisprognose 2025, 2026-2030: Wird DCR die 50-Dollar-Marke durchbrechen?