NMR +8352,67% in 1 Monat bei starken langfristigen Gewinnen

- NMR fiel am 29. August 2025 innerhalb von 24 Stunden um 1163,31 % und stieg dann innerhalb von 7 Tagen um 8310,19 %. - Der Token stieg innerhalb eines Monats um 8352,67 % und innerhalb eines Jahres um 497,68 %, was auf ein anhaltendes langfristiges Wachstum hindeutet. - Eine rückblickende „Buy the Dip“-Strategie (ausgelöst nach Rückgängen von mehr als 10 %) erzielte eine Gesamtrendite von -3,6 % und eine annualisierte Rendite von -1,0 %. - Analysten führen die Widerstandsfähigkeit von NMR auf fundamentale Faktoren des Ökosystems zurück, obwohl die Volatilität mit einem maximalen Drawdown von 5,9 % weiterhin hoch bleibt.

Am 29. August 2025 fiel NMR innerhalb von 24 Stunden um 1163,31 % auf $11,1. NMR stieg innerhalb von 7 Tagen um 8310,19 %, innerhalb eines Monats um 8352,67 % und innerhalb eines Jahres um 497,68 %.

Nach diesem starken kurzfristigen Rückgang erlebte NMR eine außergewöhnliche Erholung. Der Token erholte sich in den folgenden sieben Tagen stark und erzielte einen erstaunlichen Anstieg von 8310,19 %. Diese schnelle Umkehr deutet auf eine bedeutende Veränderung der Marktstimmung hin, die möglicherweise durch erneutes Interesse von langfristigen Inhabern oder strategische On-Chain-Aktivitäten ausgelöst wurde. Im darauffolgenden Monat setzte sich der Aufwärtstrend fort, wobei NMR in einer Periode, in der die meisten digitalen Vermögenswerte eher moderate Kursbewegungen verzeichnen, um 8352,67 % stieg.

Die Einjahresentwicklung von NMR bleibt eine herausragende Leistung, da der Token in den vergangenen 365 Tagen um 497,68 % gestiegen ist. Diese langfristige Wertsteigerung spiegelt eine anhaltende Akkumulationsphase durch Marktteilnehmer wider und entspricht Mustern, die in früheren Zyklen beobachtet wurden. Analysten gehen davon aus, dass die Fundamentaldaten des Tokens – wie seine Rolle in einem größeren Ökosystem – zur Widerstandsfähigkeit und dem Aufwärtstrend beigetragen haben, trotz der kurzfristigen Volatilität.

Backtest-Hypothese

Um die potenzielle Effektivität von Einstiegsstrategien rund um die Kursbewegungen von NMR zu bewerten, wurde ein Backtesting-Framework auf historische Daten angewendet. Die getestete Strategie basierte auf einem festen Auslöser: Einstieg am ersten Handelstag nach einem täglichen Rückgang von 10 % oder mehr und Ausstieg fünf Handelstage später. Die Performance dieses Ansatzes zwischen dem 1. Januar 2022 und dem 29. August 2025 war gemischt, mit einer Gesamtrendite von -3,6 %. Die annualisierte Rendite lag bei -1,0 % und das Sharpe-Verhältnis bei -0,31, was auf eine schlechte risikoadjustierte Rendite hinweist.

Trotz einer begrenzten Anzahl qualifizierter Einstiege war das durchschnittliche Ergebnis nach solchen starken Rückgängen leicht negativ, was darauf hindeutet, dass die traditionelle „Buy the Dip“-Logik nicht konsequent zu positiven Ergebnissen führte. Darüber hinaus hebt der maximale Drawdown von 5,9 % die Volatilität einer solchen Strategie hervor. Während der Drawdown und die Gesamtvolatilität im Vergleich zu den Kursschwankungen des Tokens relativ moderat waren, deuten die negativen Renditen auf einen Verbesserungsbedarf hin. Anpassungen wie die Verlängerung der Haltedauer, die Einbeziehung von Stop-Loss- oder Take-Profit-Niveaus oder die Verschärfung des Rückgangsschwellenwerts auf -15 % könnten untersucht werden, um die Effektivität der Strategie zu verbessern.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

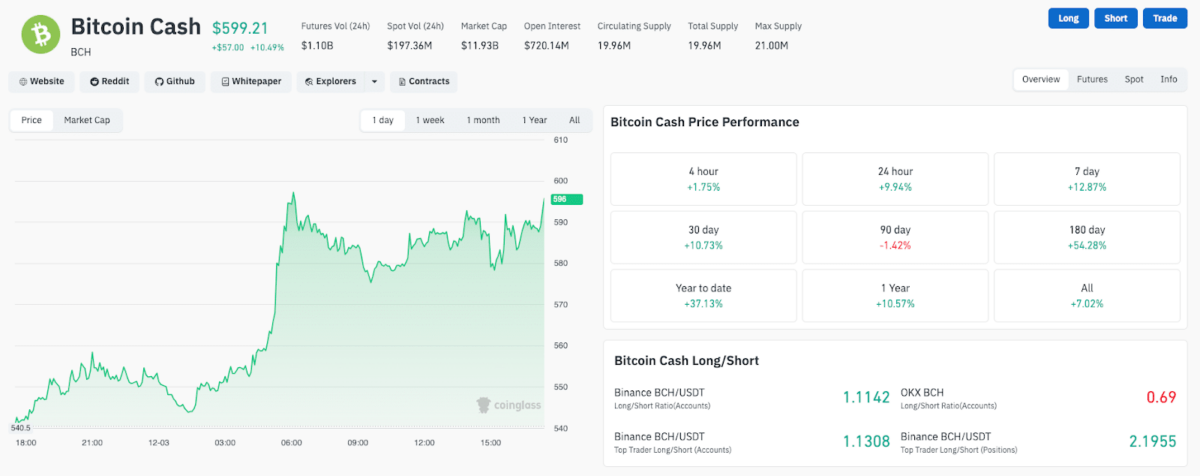

Bitcoin Cash Kursanalyse: BCH führt die Gewinner an, während Händler bei Zcash (ZEC) Gewinne mitnehmen

Bitcoin Cash führt den Kryptomarkt mit einem Anstieg von 24% an, angetrieben durch die Umschichtung von Tradern aus Zcash und die Erwartung der Genehmigung des Spot-ETF von Grayscale.

Franklin Templeton bringt Solana ETF mit dem Ticker SOEZ an der NYSE auf den Markt

Der Solana ETF von Franklin Templeton debütiert an der NYSE Arca unter dem Ticker "SOEZ" und reiht sich in die zunehmende institutionelle Akzeptanz von SOL-Investmentprodukten ein, während das Gesamtvermögen 933 Millionen US-Dollar übersteigt.

Bitcoin springt wieder über 93.000 $, da Short-Liquidationen und neues institutionelles Interesse den Aufschwung vor dem Fed-Meeting antreiben

Kurzübersicht: Bitcoin ist auf über 93.000 USD gestiegen, da Short-Liquidationen und stetige ETF-Zuflüsse eine starke Erholung begünstigt haben. Analysten warnen jedoch, dass Belastungen bei Minern, gemischtes Verhalten von Walen und makroökonomische Unsicherheiten die jüngsten Gewinne gefährden könnten, falls die ETF-Zuflüsse oder die Liquidität nachlassen.

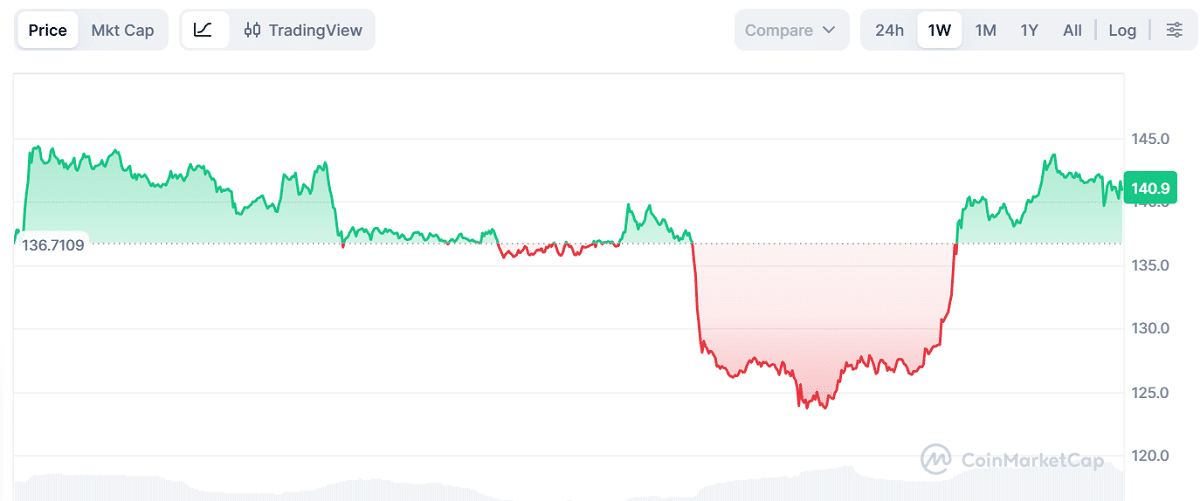

Das Tagesgeschehen: Großbritannien verabschiedet Gesetz zu Krypto-Eigentum, Firelight startet XRP-Staking-Protokoll auf Flare, Trump-Brüder's American Bitcoin stürzt ab und mehr

Die britische Regierung erkennt digitale Vermögenswerte nun rechtlich als dritte Eigentumskategorie an, nachdem das Property (Digital Assets etc) Act 2025 die königliche Zustimmung von König Charles III. erhalten hat. Firelight Finance hat ein XRP-Staking-Protokoll auf Flare eingeführt, das stXRP ausgibt – ein liquider Restaking-Token, der dazu konzipiert ist, ein DeFi-Versicherungsmodell zu unterstützen, sobald die Belohnungen in der nächsten Einführungsphase aktiviert werden.