Goldpreis: Strategische Diversifizierung in dezentralen Entscheidungsumgebungen

- Dezentralisierte Governance und KI-gesteuerte Rahmenwerke im Jahr 2025 haben das Management systemischer Risiken neu gestaltet und die Nachfrage nach Gold als strategische Absicherung gesteigert. - Industrie-Giganten und aufstrebende Volkswirtschaften haben mehr als 200 metrische Tonnen Gold zu ihren Reserven hinzugefügt und nutzen dessen doppelte Rolle in Lieferketten und geopolitischer Diversifizierung. - Die Goldpreise stiegen auf über 3.300 US-Dollar pro Unze, da Zentralbanken und BRICS-Staaten es angesichts der Dollarschwäche und der Entdollarisierungstendenzen als kritisches Asset neu klassifizieren. - Investoren wird geraten, 10–15 % ihres Portfolios in Gold zu investieren.

Im Jahr 2025 hat die Schnittstelle zwischen dezentraler Unternehmensführung und Asset Allocation einen Paradigmenwechsel in der Herangehensweise von Organisationen und Investoren an systemische Risiken ausgelöst. Während Unternehmen KI-gestützte Governance-Plattformen und Echtzeit-Entscheidungsrahmen übernehmen, ist die Nachfrage nach nicht korrelierten Vermögenswerten wie Gold stark gestiegen. Diese Entwicklung spiegelt einen breiteren makroökonomischen Trend wider: die Neudefinition der Rolle von Gold von einer spekulativen Ware zu einem strategischen Hedge in einer Welt fragmentierter Governance und geopolitischer Unsicherheit.

Dezentrale Governance und der Aufstieg von Gold als systemischer Hedge

Dezentrale Unternehmensmodelle, angetrieben durch Technologien wie Blockchain und KI, haben lokalen Teams ermöglicht, autonom zu agieren und dabei die Ausrichtung auf übergeordnete strategische Ziele beizubehalten. Diese Agilität hat die Prioritäten im Risikomanagement neu geordnet, wobei Unternehmen zunehmend Diversifikation gegen makroökonomische und geopolitische Schocks priorisieren. Gold, das lange als Wertspeicher galt, ist zu einem entscheidenden Bestandteil dieser Strategie geworden.

So haben beispielsweise Industriegiganten wie Caterpillar und BASF durch dezentrale Governance und blockchain-basierte Lieferketten die Beschaffungszeiten um 30 % reduziert. Diese Unternehmen halten nun strategische Goldreserven, um Lieferketten in Hightech-Sektoren wie Halbleitern und grüner Energie abzusichern, in denen die leitenden Eigenschaften von Gold unverzichtbar sind. Diese industrielle Nachfrage, kombiniert mit der finanziellen Rolle, hat eine Dual-Use-Dynamik für Gold geschaffen, die sowohl die physische als auch die Finanzmarktaktivität antreibt.

Zentralbanken in Schwellenländern haben diesen Trend nachvollzogen. Polen, China und Türkiye haben im Jahr 2025 über 200 metrische Tonnen Gold zu ihren Reserven hinzugefügt, um sich gegen den Rückgang des US-Dollars um 10,8 % in der ersten Jahreshälfte – dem schlechtesten Start seit 1973 – abzusichern. Die Erosion des Dollars, gepaart mit der Instrumentalisierung von Finanzsystemen (z. B. Sanktionen gegen BRICS-Staaten), hat die Attraktivität von Gold als politisch neutralem Vermögenswert weiter gestärkt.

Die Reaktion der Finanzmärkte: Strukturelle Aufwertung von Gold

Die Finanzmärkte haben auf diese strukturellen Veränderungen mit erheblichen Preissteigerungen reagiert. Der SPDR Gold Shares (GLD) ETF, der den Goldpreis abbildet, stieg im Jahr 2025 auf über 3.300 US-Dollar pro Unze und spiegelt damit die inverse Korrelation zum US-Dollar und seine Widerstandsfähigkeit gegenüber steigender Inflation wider. Die Verhaltensökonomie erklärt diesen Trend weiter: Die Prospect Theory und Verlustaversion führen dazu, dass Investoren in Zeiten der Unsicherheit Gold beimischen, insbesondere wenn dezentrale Governance-Modelle Risikominderung über kurzfristige Gewinne stellen.

Investoren wird zunehmend geraten, 10–15 % ihrer Portfolios in Gold zu investieren, um sich gegen Stagflationsrisiken abzusichern – eine Strategie, die an Bedeutung gewinnt, da die makroökonomische Volatilität zunimmt. Diese Nachfrage ist nicht zyklisch, sondern strukturell bedingt und wurzelt in der Dezentralisierung industrieller und finanzieller Entscheidungsprozesse. So prüfen BRICS-Staaten goldgedeckte Finanzinstrumente, während Indien eine Allokation von Pensionsfonds in Gold-ETFs erwägt – ein Zeichen für die globale Neueinstufung von Gold als kritisches Asset.

Strategische Chancen für Investoren

Die Konvergenz von dezentraler Governance und Goldnachfrage eröffnet Investoren einzigartige Chancen. Die Beobachtung von Zentralbankkäufen, BRICS-geführten Initiativen und industrieller Nachfrage in Technologie- und Energiesektoren ist entscheidend, um die langfristigen Fundamentaldaten von Gold zu verstehen. Zu beobachtende Schlüsselfaktoren sind:

- Zentralbank-Goldreserven: Akkumulationsraten von Gold in Schwellenländern.

- Industrielle Nachfrage: Goldverwendung in Halbleitern und grünen Energieprojekten.

- Geopolitische Veränderungen: De-Dollarisierungstrends und finanzielle Innovationen der BRICS.

Investoren sollten auch die Neueinstufung von Gold als kritisches Mineral durch die US-Regierung und den Ausbau der inländischen Raffineriekapazitäten berücksichtigen. Diese Maßnahmen deuten auf eine strategische Hinwendung zur Selbstversorgung hin und festigen die Rolle von Gold sowohl in industriellen als auch in finanziellen Portfolios weiter.

Fazit: Eine neue Ära der Diversifikation

Die Entwicklung dezentraler Governance-Modelle hat Gold von einem traditionellen sicheren Hafen zu einem Eckpfeiler des modernen Risikomanagements gemacht. Während Unternehmen und Staaten agile, technologiegetriebene Rahmenwerke übernehmen, um sich in einer volatilen globalen Landschaft zu bewegen, wird die Doppelrolle von Gold als industrieller und finanzieller Vermögenswert weiter wachsen. Für Investoren stellt dies eine seltene Gelegenheit dar, sich gegen systemische Risiken abzusichern und gleichzeitig von einem strukturellen Wandel in der Asset Allocation zu profitieren. In einer Welt dezentraler Entscheidungsfindung bleibt Gold ein zeitloser, nicht korrelierter Anker.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Solana: Kurzfristiger Schmerz, langfristige Hoffnung? SOL steht vor einem Liquidationstest

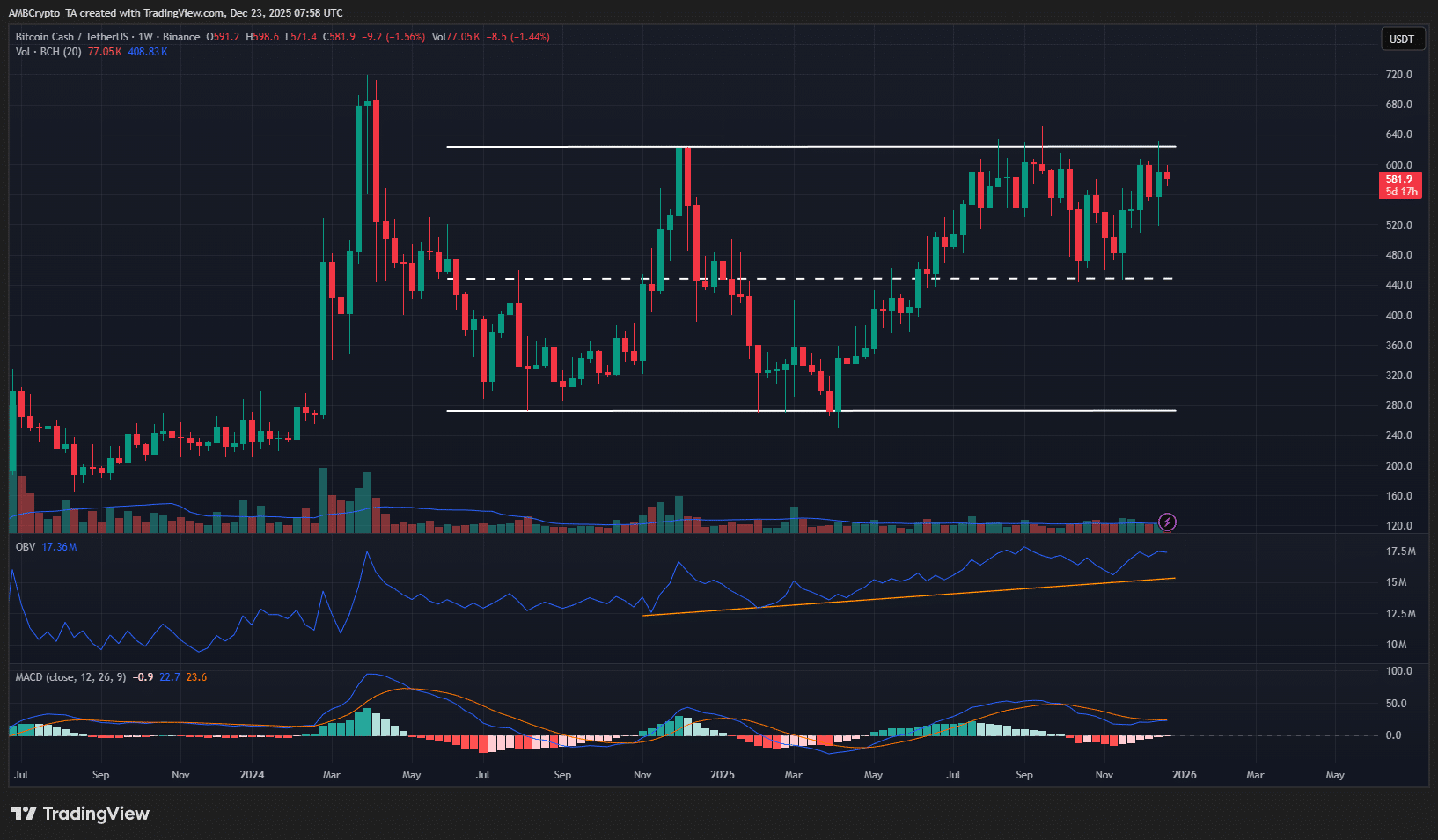

Bitcoin Cash – Warum der Kauf von BCH vor einem Ausbruch über 624 $ riskant ist

Falcon Finance stärkt die Expansion von USDF durch Chainlink Price Feeds und CCIP

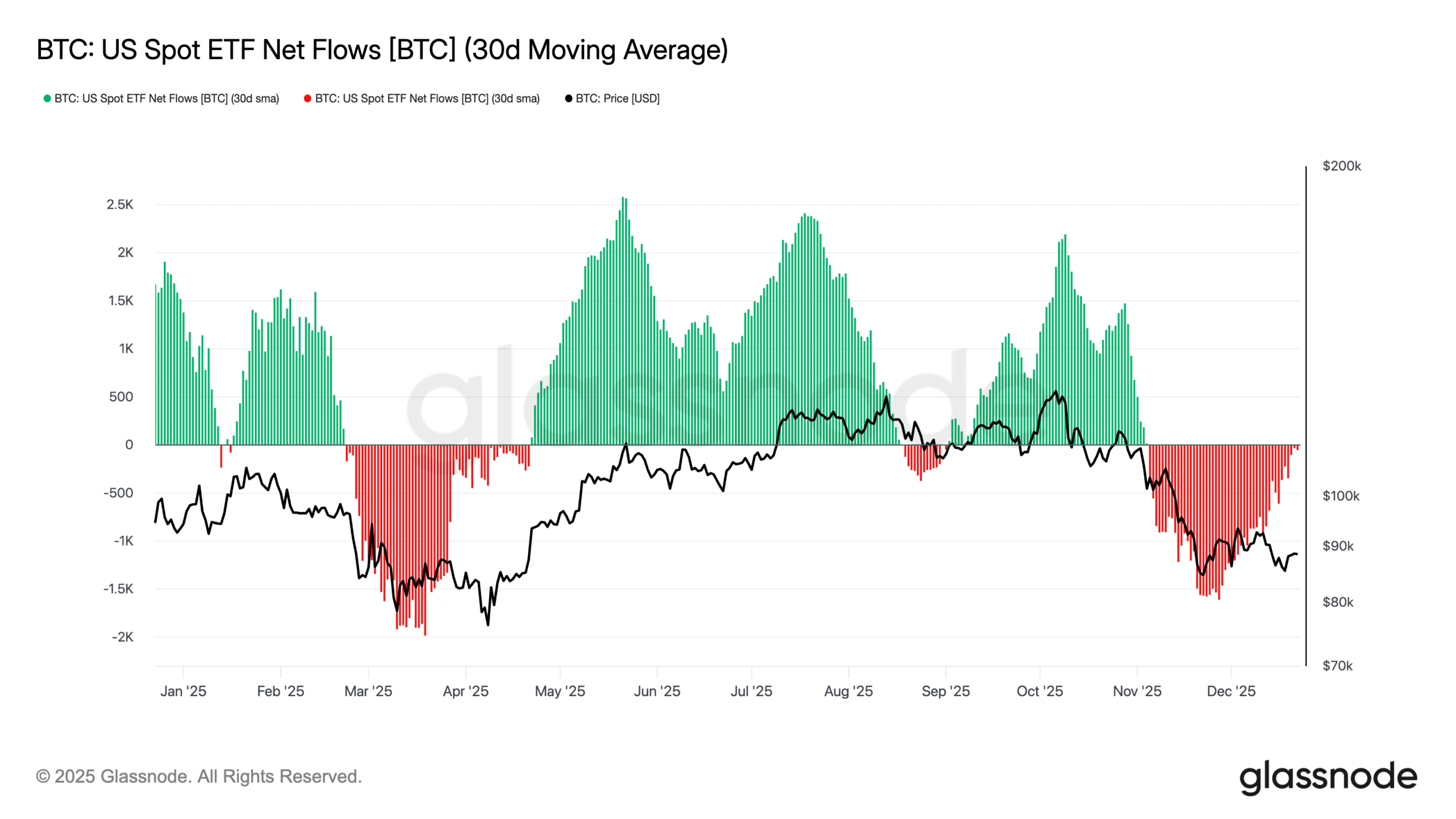

Bitcoin- und Ethereum-ETFs verzeichnen anhaltende Abflüsse, da das institutionelle Interesse nachlässt